继DeFi和NFT之后,Layer2会成为以太坊的下一个爆发点吗?(上)

前言:随着dYdX的崛起,我们注意到基于Layer2的项目不论是在数量还是在质量上的发展都有可圈可点的表现,所以给欧易用户更加全面的展现Layer2发展状况,近期我们将从以太坊EIP-1559升级、算力创下新高等重要动态再到Layer2话题,进行系列讨论,在尊重数据的基础上,力求客观、准确的为各位读者呈现上述一系列行业动向。该系列内容共分为上、下两篇,本文为上篇。如有谬误和不尽之处,欢迎交流指正。

以太坊近期的重要动态:

2021年9月3日,或许应该成为以太坊发展历程中被载入史册的一天。因为在这天以太坊迎来了首个通缩日,当日净减少352枚ETH。

据ETH Burn Bot统计,9月3日当天,以太坊网络共销毁13838.3枚ETH,而产出的区块奖励为13485.5枚,销毁量首次超过发行量,净销毁量为352.8枚,年化通胀率为-0.11%。而如果将周期拉长来看,近期以太坊网络的通胀率也是处于2020年1月以来的低水平阶段,如果从2020年9月17日记录到的18.35%历史最高通胀率计算,到目前(约为4.65%)为止,以太坊的通胀率已经下降了75%左右。

我们知道,虽然以太坊发展至今已经取得了令人瞩目的成绩,但是它依然并不完美,比如通胀问题就是一直以来备受社区关注的焦点。由于ETH在以太坊网络中作为gas燃料的定位,导致了ETH和比特币截然不同的经济模型,所以它并没有像比特币那样设置发行总量的上限,按照既定的规则,每创建一个新的区块,就会有大约两枚新的ETH进入流通市场(暂不计算叔块奖励),这意味着随时间的推移,市场上流通的ETH会越来越多,具体到对投资者的影响,就意味着投资者所持有的ETH资产会不断被稀释,同时,从经济学角度看,高通胀率也意味着融资风险的增加。虽然在2018年时,以太坊联合创始人维塔利克·布特林(Vitalik Buterin)提议将ETH总量设定为1.2亿,但最终由于种种原因并未真正落实。此次由EIP-1559带来的通缩效应和事实,无疑在兼顾ETH燃料属性的同时为投资者带来了更大的信心。

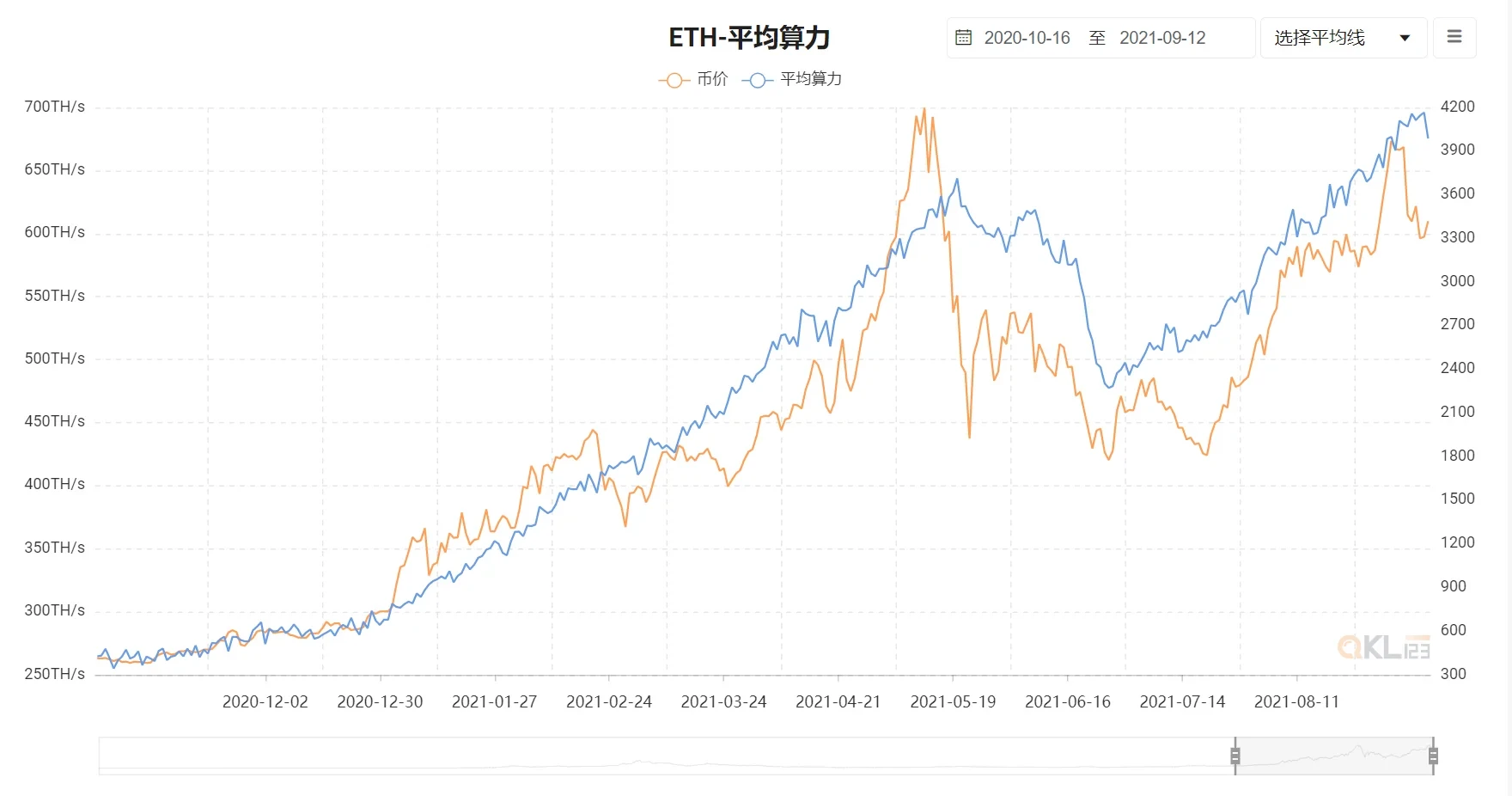

除此之外,近期在以太坊网络上还有另外一个值得关注的数据,那就是以太坊算力的提高。据qkl123网站统计,8月25日,以太坊网络平均算力达到646.71TH/s,超过5月20日创下的前高记录643.82TH/s。

而如果将一周内以太坊网络算力的变化和ETH价格的波动对比来看,还能够发现这样一个现象:虽然在9月7日的时候,ETH价格出现超过20%的波动,但是其网络算力却不降反增;昨日小有回落,不过和价格的跌幅相比,依然要小得多,这也从侧面可以说明这一轮由NFT板块爆发带来的行情热度以及Gas费飙升的情况尚未出现明显的退潮迹象。

Layer1和Layer2

在聊Layer2之前,不妨再来唠叨两句什么是Layer1和Layer2,以及两者之间有什么联系和区别。

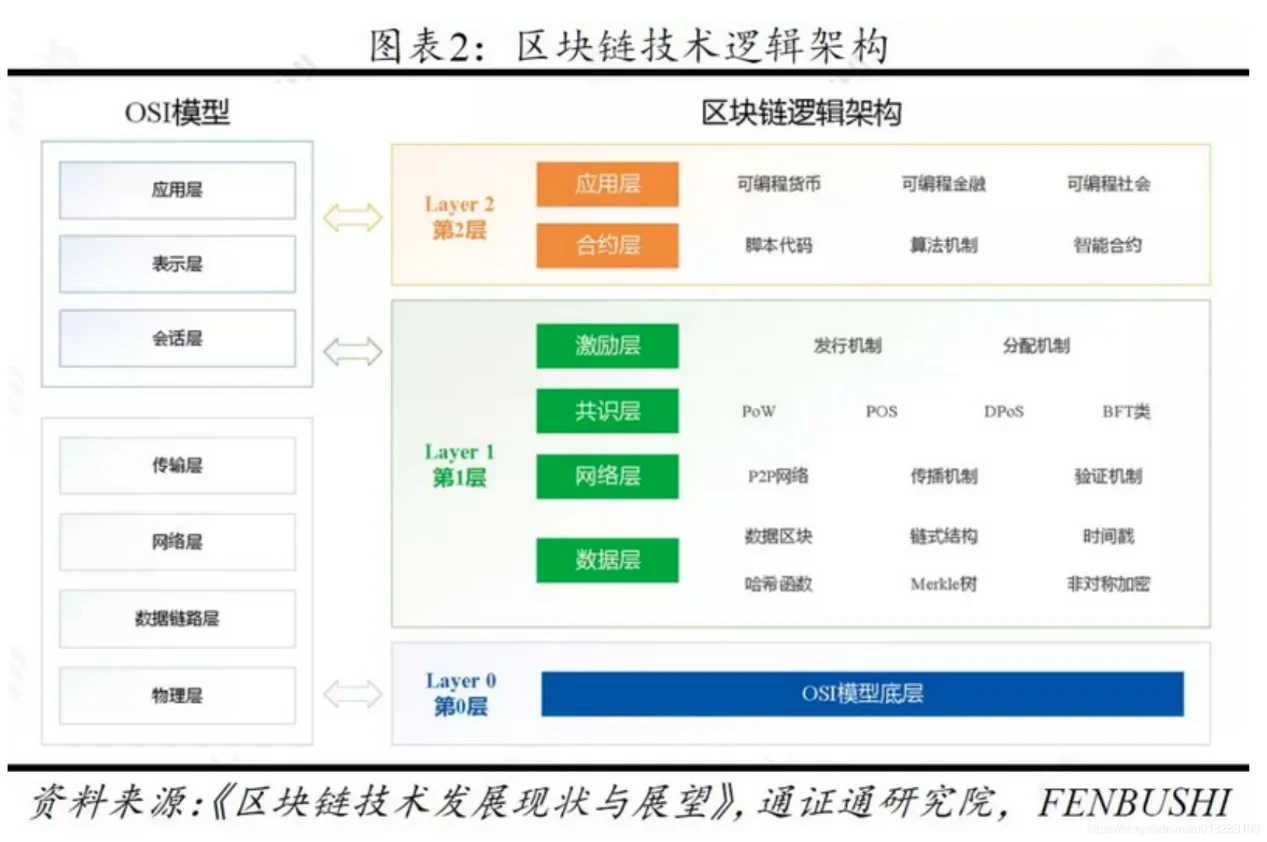

首先要明确的是,Layer1和Layer2的概念并不单单指的是以太坊网络,而业内借鉴计算机网络通信体系架构的OSI模型(Open System Interconnection Reference Model,即开放式系统互联通信参考模型),将区块链逻辑架构划分为三层——Layer0、Layer1和Layer2。

其中的Layer就是它的最普遍释义——“层”的意思,所谓Layer1和Layer2也就是第一层和第二层。对照上图来看,其中第0层对应OSI模型的底层协议,大致包括物理层、数据链路层、网络层和传输层。第一层(Layer 1)大致包括数据层、共识层和激励层。而第2层(Layer 2)则主要包括合约层和应用层。

按照这个维度来划分,像我们所熟悉的比特币网络、以太坊主网等主流公链都属于Layer 1的范畴。只不过,由于在当前众多的公链项目中,以太坊是运行智能合约、DAPP最多的公链,也是锁仓资产价值和日均交易量最大的公链,所以在有关以太坊网络Layer1和Layer2不同扩容方案的讨论也是最多的,所以在本文中,如没有特殊说明,所提到的Layer1和Layer2一般以以太坊为主。通俗来说,在以太坊网络中,Layer 1的主要作用就是确保网络安全、去中心化及最终状态确认,做到状态共识,并作为一条公链网络中可信的“加密法院”,通过智能合约设计的规则进行仲裁,以经济激励的形式将信任传递到 Layer2 上;而Layer2 则以追求更高效的性能为终极目标,从上面区块链技术逻辑架构示意图中,我们可以看到,作为第二层网络,可以替 Layer1 承担大部分计算工作,近年来,不少项目都是基于Layer2搭建的,从而将交易行为从主链上分离出来,降低一层网络的负担,提高业务处理效率,从而实现扩容。在这个过程中,Layer2 虽然只做到了局部共识,但是基本可以满足各类场景的需求。

目前行业内比较贴切的是将Layer1和Layer2的关系和中央银行与商业银行的关系来类比:把Layer1承担着中央银行的角色,而layer2则是各大商业银行。在现行主流的金融系统中,所有的资产都必须在中央银行结算,而具体的流通过程可以同时发生在中央银行和商业银行。因为如果所有人都去央行结算的话,势必会发生业务拥堵的情况,更好的解决办法当然是由商业银行来先处理大量交易业务,然后由各个商业银行和中央银行结算一次整体业务,这样才能使得整个金融系统更加高效有序的运转起来。所以从中我们能够得到的启示就是,对于在以太坊网络中存在的交易拥堵、手续费居高不下的问题,一个可行的解决方案就出炉了——将以太坊的资产存入Layer2,之后的资产流动交易环节都在Layer2上进行,只把最终结算过程放到Layer1上就可以了。

Layer2的悄然壮大

通过上面的讨论我们不难发现,其实有关Layer1或是Layer2的争论,最终的核心焦点都会回到扩容的话题上来。而基于Layer2的扩容方案也就是链下扩容,其主要目的是扩展区块链的性能,同时保留分布式协议的去中心化优势,现阶段主流的解决方案有侧链、状态通道、Plasma和Rollup四种,不过细究之下以上各种方案在本质上都是相通的,只是相当于建立了更加多样的商业银行体系,所以在这里对上述Layer2扩容方案的细节不再赘述。接下来看近期Layer2的核心数据的变化。

根据 L2BEAT.com 近日的数据统计,以太坊上所有的Layer2方案的总锁仓价值已超过 10 亿美元,其中基于StarkEx的dYdX协议的TVL已近 2.9 亿美元,Nahmii1.0锁仓量为1.59亿美元,Optimism锁仓量为1.57亿美元。而上线仅仅一周的Arbitrum One主网TVL也已达到 6600 万美元以上。

其中需要值得一提的便是dYdX协议。我们知道,dYdX是以太坊上的以衍生品交易业务为重心的去中心化交易所,在今年第一季度,dYdX团队宣布将其部分产品迁移至Layer2,同时公布了几项迁移至Layer2之后的重要产品更新计划,包括合约交易支持的最高杠杆倍数由10倍提高到25倍,并增加更多的交易标的资产;交易时不用支付gas费,只有手续费。从中可以看到,对于将产品迁移至Layer2之后的预期,不论是在交易效率的提高还是在交易费用的降低方面,dYdX团队都相当乐观。

事实上,之后dYdX协议在交易量方面的表现也证实了团队的乐观预期。根据 Metabase 数据显示,4 月底 dYdX 在Layer2上的累计交易量为 5.8 亿美元,7 月底累计交易量达到 34 亿美元,而 8 月份单月交易量创纪录地达到了 140 亿美元,环比增幅达到 20 倍,目前累计交易量达到了 180 亿美元。

当然,dYdX协议仅仅是Layer2上的一个颇具代表意义的项目而已,在Layer2之上还有很多个像dYdX协议一样具有很大潜力的种子项目。而放大到当前公链与公链之间的竞争来说,内部以太坊Layer1的拥堵问题和高手续费问题依然没有得到彻底解决,ETH2.0的到来尚需时日;外部则有Solana、Terra、Avalanche等公链后起之秀环伺,从更长的周期来看,Layer2虽然很可能仅仅是以太坊发展历程中的一个过渡时期,但眼下来看,Layer2更有可能成为以太坊抵御新兴公链蚕食的利器。更多有关Layer2话题的讨论,敬请关注继DeFi和NFT之后,Layer2会成为以太坊的下一个爆发点吗?(下)篇内容。

© 2024 OKX. This article may be reproduced or distributed in its entirety, or excerpts of 100 words or less of this article may be used, provided such use is non-commercial. Any reproduction or distribution of the entire article must also prominently state: “This article is © 2024 OKX and is used with permission.” Permitted excerpts must cite to the name of the article and include attribution, for example “Article Name, [author name if applicable], © 2024 OKX.” No derivative works or other uses of this article are permitted.

Information about: digital currency exchange services is prepared by OKX Australia Pty Ltd (ABN 22 636 269 040); derivatives and margin by OKX Australia Financial Pty Ltd (ABN 14 145 724 509, AFSL 379035) and is only intended for wholesale clients (within the meaning of the Corporations Act 2001 (Cth)); and other products and services by the relevant OKX entities which offer them (see Terms of Service). Information is general in nature and should not be taken as investment advice, personal recommendation or an offer of (or solicitation to) buy any crypto or related products. You should do your own research and obtain professional advice, including to ensure you understand the risks associated with these products, before you make a decision about them. Past performance is not indicative of future performance - never risk more than you are prepared to lose. Read our Terms of ServiceTerms of Serviceand Risk Disclosure Statement for more information.