17年牛市也加息,这次会不同吗?

加息是否真的会导致牛市周期结束?

回顾加密发展史,2015年至2017年大牛市期间,美联储进行了5次加息,其中2015年12月份加息一次,2016年12月份加息一次,2017年三次加息,在此期间,比特币从2015年2月份的182美元上涨至2017年12月份的19600美元,三年暴涨超100倍。

那么,在此次美联储加息预期下,对目前的加密市场的影响会是怎样的?加密市场是否还有可能重复上轮牛市走势?

1、2017年,加息背景下的牛市

以史为鉴可以正衣冠,回顾2014年以后的加息历程,有助于我们厘清当下的全球金融环境。

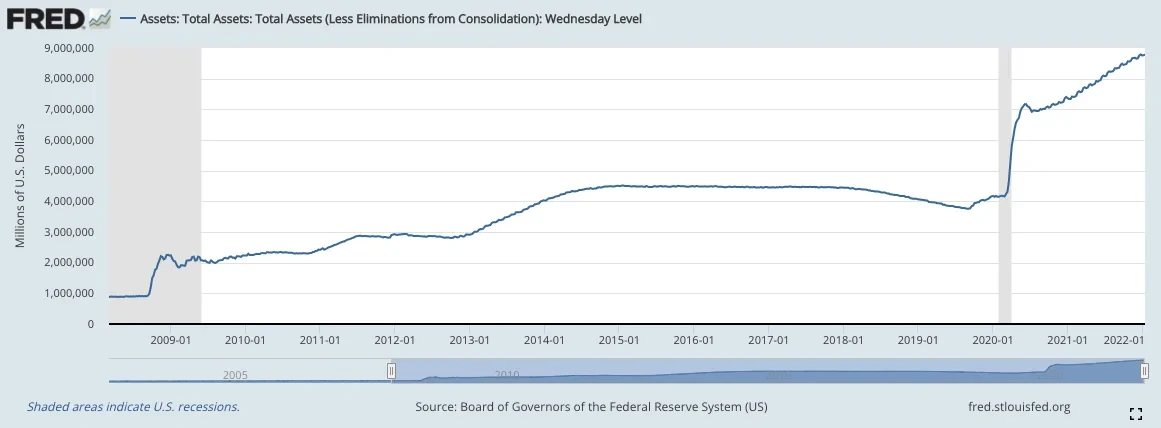

2008年金融危机之后,美联储开启三轮QE,资产负债表从0.9万亿增长到4.5万亿,用时6年。而新冠期间的无限量化宽松,美联储资产负债表短短两年就从4.5万亿推升至9万亿附近,用时仅2年。

2014年以后,在全球经济尚处于复苏状态,通胀处于正常水准的背景下,美联储开启缩减购债规模、加息与缩减资产负债表。

具体为2014年至2015年逐渐缩减购债规模,2015年到2018年开启加息,其中,2015年12月份加息一次,2016年12月份加息一次,2017年三次加息,2018年四次加息。

2017年11月份美联储开始缩减资产负债表,一直持续到2019年的9至10月份,缩表时间长达两年。

2015年至2017年期间,在美联储加息同时,加密市场经历了一场超级大牛市,比特币从2015年2月份的182美元上涨至2017年12月份的19600美元,三年暴涨100倍。

在此期间,美国股市依然强势上涨,例如,纳指从3100点上涨至7100点。

那么,问题来了,2015至2017年美联储五次加息,加密市场依然能够走出超级大牛市,当下这轮即将到来的加息背景下,加密市场能否重复上轮牛市奇迹?

2、这次有何不同?

这次,情况显然更加复杂。

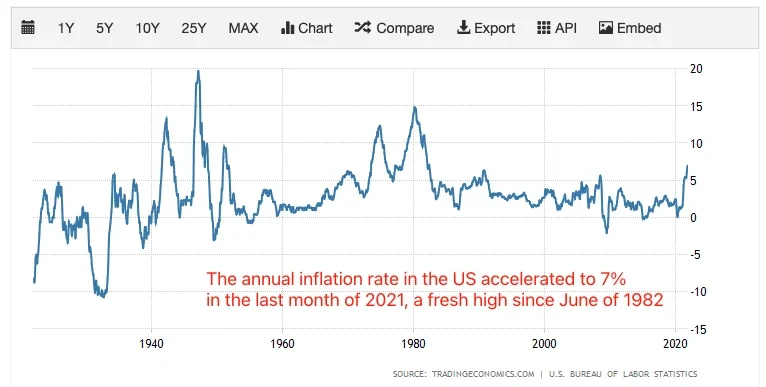

2014年以后,美联储开启的缩表动作,是建立在全球经济复苏,美国通胀与失业率均保持在极低水平之上。这次,完全不同,因为史诗级通胀来了。

截止今年1月下旬,美国通胀已经到达到40年来新高。上一轮美联储用了6年时间进行货币紧缩,这一次,留给美联储的时间可能真的不多了。因此,此次加息必然降临,而且很可能会比上次更加猛烈。

在这种背景下,加密市场又将何去何从?

首先,2015年至2017年,比特币之所以能够在三年内暴涨100多倍,市值较小是原因之一。

2015年的加密市场市值只有当下市场的5%左右,当下加密市值最高触及3万亿美元,是黄金的30%,要知道黄金用了数百年才有今天的历史地位。

其次,目前,加密市场刚刚经历了长达两年的超级大牛市,元宇宙、DeFi、DAO、NFT、公链与Layer 2等概念已被轮番爆炒,还有什么值得讨论的题材吗?

最后,值得注意的是,比特币、以太坊等核心加密资产,当法币流动性较好时是投机性资产,但在流动性不好时属于情况将会发生微妙变化。例如,2021年12月份至今,纳指下跌20%,同时一时期比特币下跌近50%。

之所以要密切关注加息,不仅仅因为央行货币政策不仅会对加密市场产生影响,也与宏观经济有着密切联系,主要分为四个阶段。

1)经济基本面下降,货币政策放松,股价触底回升。2020年3月至9月份,在新冠疫情影响下,美股崩盘,美联储开启无限量化宽松,中国国内开启降息降准,以刺激经济,稳就业。于是美股开开启长达两年的超级牛市,以深圳为代表的中国一线城市房价飙涨。

2)经济基本面回升,货币政策继续宽松。2020年9月份至2021年年底,股市在估值增长与需求增长的“戴维斯双击”中迅速增长。例如美股市场从2020年9月份以后至今一直处于上涨状态。

3)经济基本面继续回升,但在通胀预期与通胀压力下,货币政策开始收紧,股市开始强烈震荡。美股显然处于此种状态。

4)货币政策收紧估值下降,股市开始承受估值下降与需求下降的双重打击。

目前,我们正处于第三阶段,也是较为痛苦的阶段。

综上,与2015年到2017年的加密市场相比,当下的加密市场处于完全不同的宏观环境,走势必然会更加复杂。而且,仅就加密市场本身而言,有些数据也值得格外关注。

3、加密市场本身的微妙变化

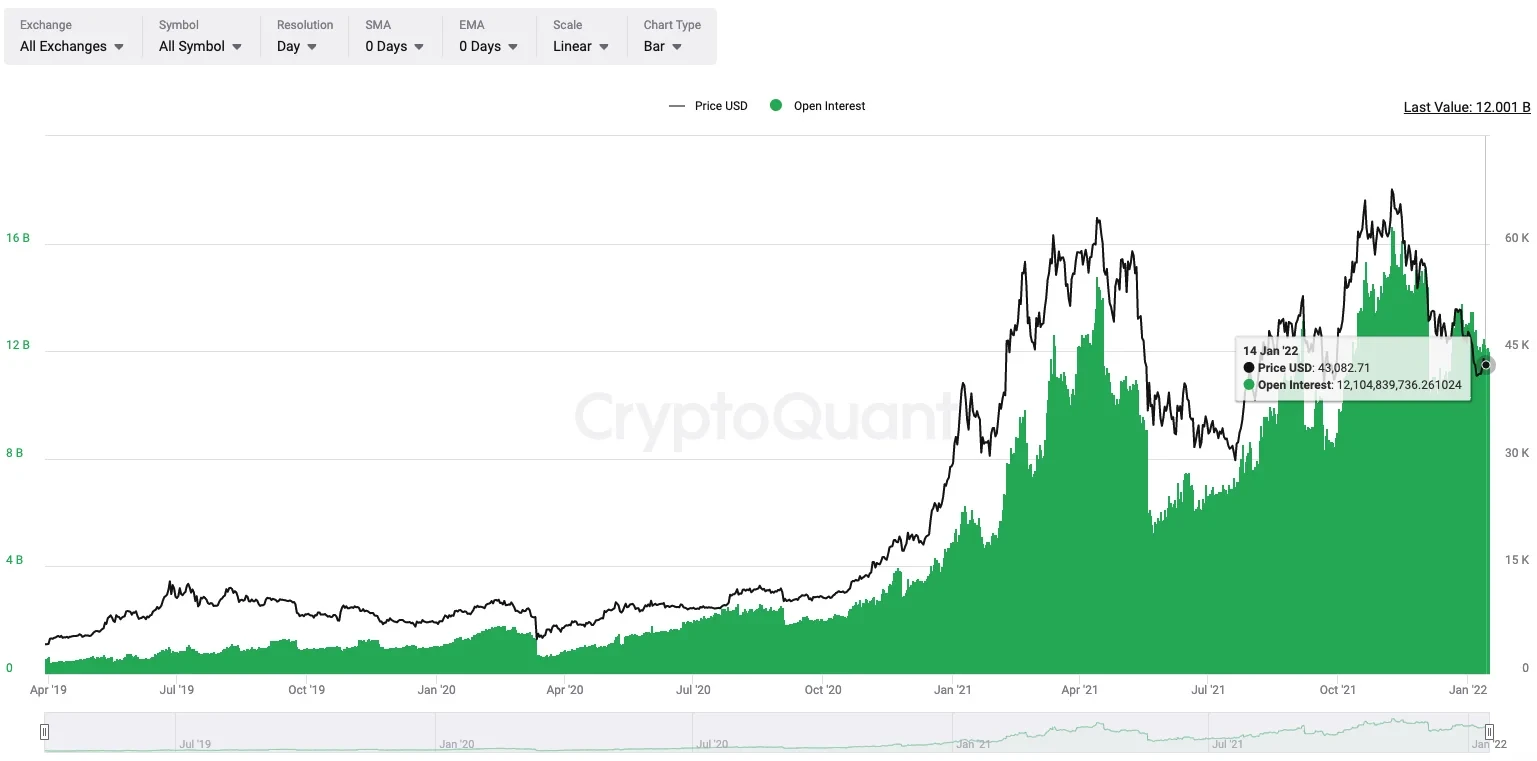

需要重点关注的是比特币预估杠杆率(Estimated Leverage Ratio)。所谓预估杠杆率,就是交易所的未平仓合约除以现货储备,用以衡量交易者杠杆使用程度。

根据CryptoQuant数据,截止1月20日,比特币预估杠杆率达到了0.224,创历史新高。较高的比率,表明更多的投资者正在承担高杠杆风险。

此外,以太坊的预估杠杆率也来到历史新高0.16。

该数据为何会屡创新高?两个原因。

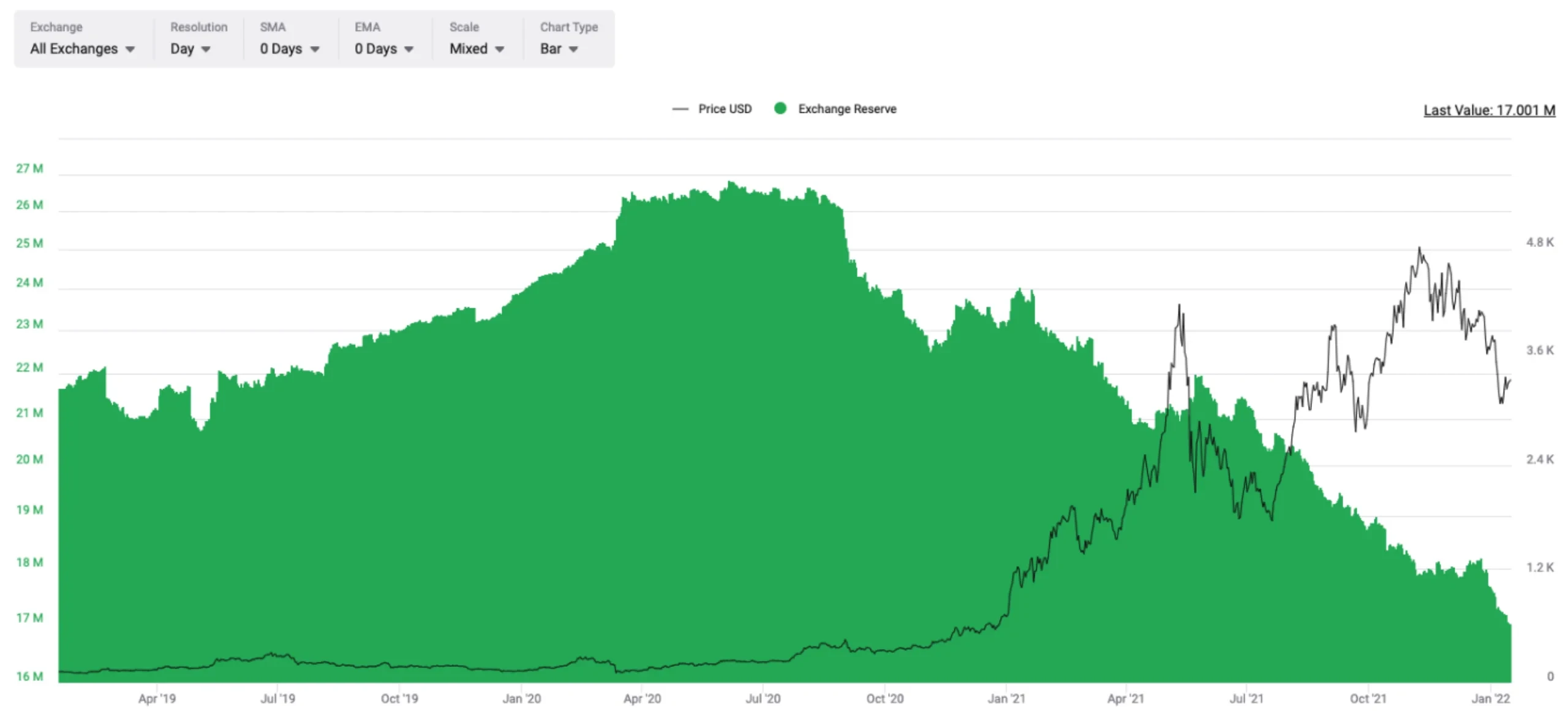

首先,自2017年以来,交易所保有的比特币以太坊数量不断下降,均已创阶段新低。目前,交易所保有比特币数量为232万个。

交易所保有的以太坊数量为1700万个。

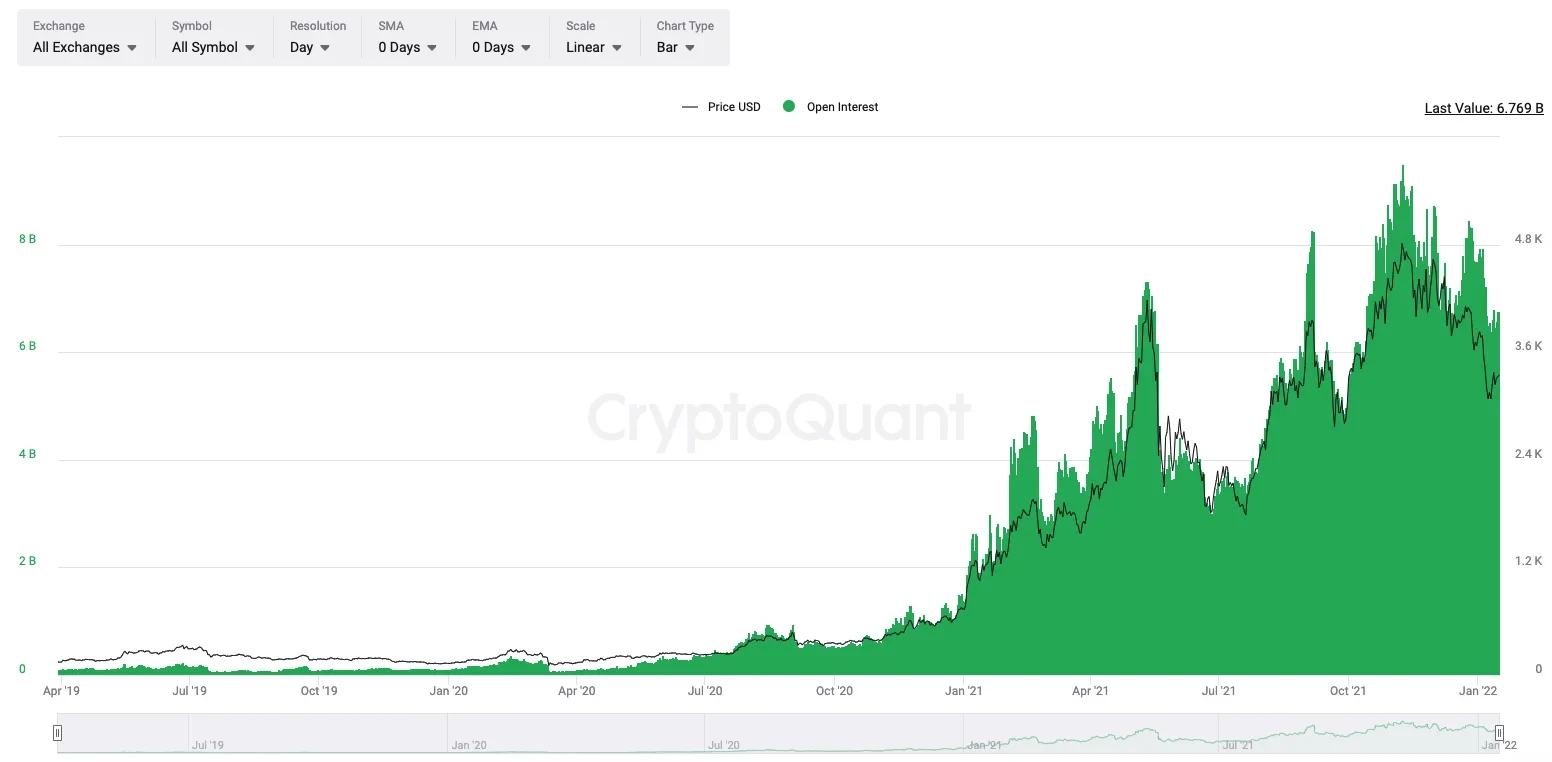

然后,加密市场的投机氛围浓厚,比特币与以太坊未平仓合约(Open Interest)均保持高位。

根据CryptoQuant统计数据,目前交易所比特币未平仓合约总价值120亿美金,以太坊未平仓合约总价值68亿美元,两者均处于历史高位。

以上是以稳定币本位计算,如果以BTC本位计算,永续合约未平仓合约已经达到了26.4万BTC的历史新高,与自2021年12月4日相比上涨42%,超过了11月26日创下的25.8万BTC的历史前高。说明投资者感兴趣的不是在现货市场,而是衍生品市场。

那么,当金融市场中投机分子增加,纷纷为市场中仅剩的一点流动性厮杀时,后市又将何去何从?

© 2024 OKX. This article may be reproduced or distributed in its entirety, or excerpts of 100 words or less of this article may be used, provided such use is non-commercial. Any reproduction or distribution of the entire article must also prominently state: “This article is © 2024 OKX and is used with permission.” Permitted excerpts must cite to the name of the article and include attribution, for example “Article Name, [author name if applicable], © 2024 OKX.” No derivative works or other uses of this article are permitted.

Information about: digital currency exchange services is prepared by OKX Australia Pty Ltd (ABN 22 636 269 040); derivatives and margin by OKX Australia Financial Pty Ltd (ABN 14 145 724 509, AFSL 379035) and is only intended for wholesale clients (within the meaning of the Corporations Act 2001 (Cth)); and other products and services by the relevant OKX entities which offer them (see Terms of Service). Information is general in nature and should not be taken as investment advice, personal recommendation or an offer of (or solicitation to) buy any crypto or related products. You should do your own research and obtain professional advice, including to ensure you understand the risks associated with these products, before you make a decision about them. Past performance is not indicative of future performance - never risk more than you are prepared to lose. Read our Terms of ServiceTerms of Serviceand Risk Disclosure Statement for more information.