DeFi熄火?NFT接棒?你看到的或许并不是全部

在经典的电影《笑傲江湖Ⅱ:东方不败》中,有这么一句经典的台词,任我行对欲隐退江湖的令狐冲说道:“这个世界有人的地方就有恩怨,有恩怨就有江湖,人就是江湖,你怎么退出?“

当然,我们今天的主题并不是要讲武侠故事,不过用这句话来开启今天的内容似乎十分贴切:在新兴的投资市场上,有资金关注的领域就是热点,有热点就有人气;资金不撤,人气就不会减,那么你说谁冷谁热?没错,今天我们要讨论的对象就是DeFi和NFT。

细究之下,DeFi和NFT的确在很多方面都有值得对比之处。比如从爆发时间上看,DeFi兴起于2020年的DeFi Summer,而NFT虽然在今年年初已崭露头角,但真正意义上迎来大规模爆发式增长依然要推迟到第三季度;再比如从所依托的底层网络来看,DeFi最初借助于以太坊网络便捷高效的智能合约进行部署,而绝大多数NFT也是遵循ERC-721标准或者ERC-1155标准发行;亦或是从截至到目前的发展节奏来看,基本都经历了启动-加速-集中爆发的阶段。不过,在近期NFT火爆景象的映衬下,我们发现在不少加密社区中,已经有声音在讨论“DeFi是不是熄火了?”“NFT会取代DeFi成为以太坊生态新的增长极吗?”,所以今天我们就从关键数据指标切入,来探讨一下以上观点是否成立?

DeFi真的熄火了吗?

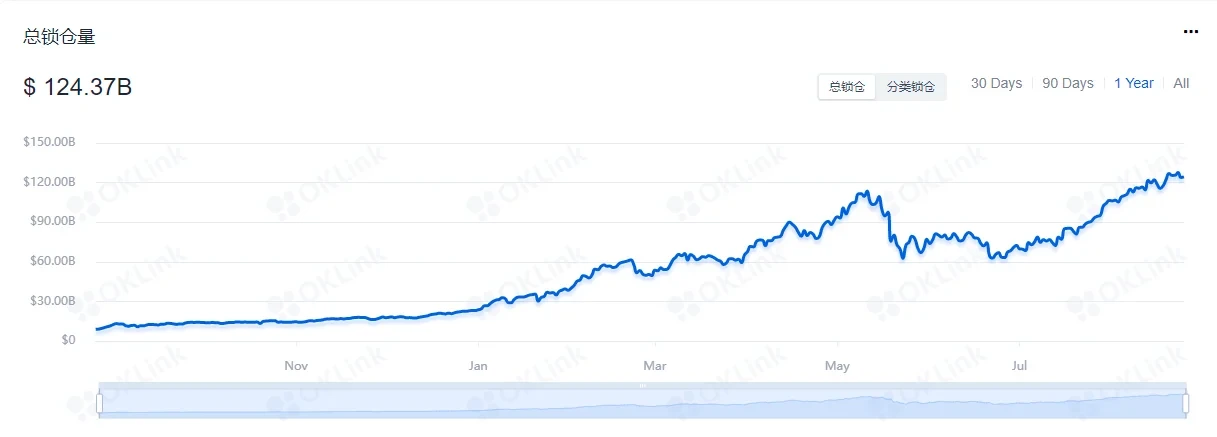

直观的感知,自从5月中旬加密市场整体出现大幅回落以来,DeFi协议内锁定的资产价值(TVL)确实也经历了一次断崖式下跌,据OKLink统计数据显示,在2021年5月10日~5月23日期间,DeFi协议内锁定的资产价值从1135.7亿美元直落至626亿美元,跌幅达44.9%;同时在5月19日,受到ETH价格下挫的影响,DeFi抵押借贷协议中发生了高达3.95亿美元的清算,为DeFi历史上到目前为止最大的一次清算记录,不得不说着实给DeFi带来了一次不小的损失。并且在其后维持了近两个月的低潮期,而同期NFT市场上却是暗潮汹涌,频频成为加密市场中的“话题之王”,所以也就不免让加密社区的成员会发出以上疑问。

在这里需要指出的一点是,虽然DeFi协议内锁定的资产价值(TVL)在我们既往分析DeFi发展程度的文章中是一个经常出现的指标,但准确的说,它并不能被称为是衡量DeFi协议采用度的完美衡量标准,不过从评判市场内投资者对DeFi的重视程度以及信任程度的维度来讨论,这个指标依然是有重要价值的。

所以让我们继续从上面OKLink给出的DeFi协议内锁定的资产最新价值来看,不难发现,从7月底至今,该数据已经成功超越了5月份创下的前高,达到了1276.4亿美元的规模,可能在增长速度上,不及同期NFT的发展态势,但是从绝对体量来看,1276.4亿美元,这么大的资金量不论是在传统金融市场还是加密市场内,都属实是一笔不容忽视的强大力量,而这个数字的继续增加无疑也表明投资者将自己的资产委托给“区块链代码”的放心度增加。

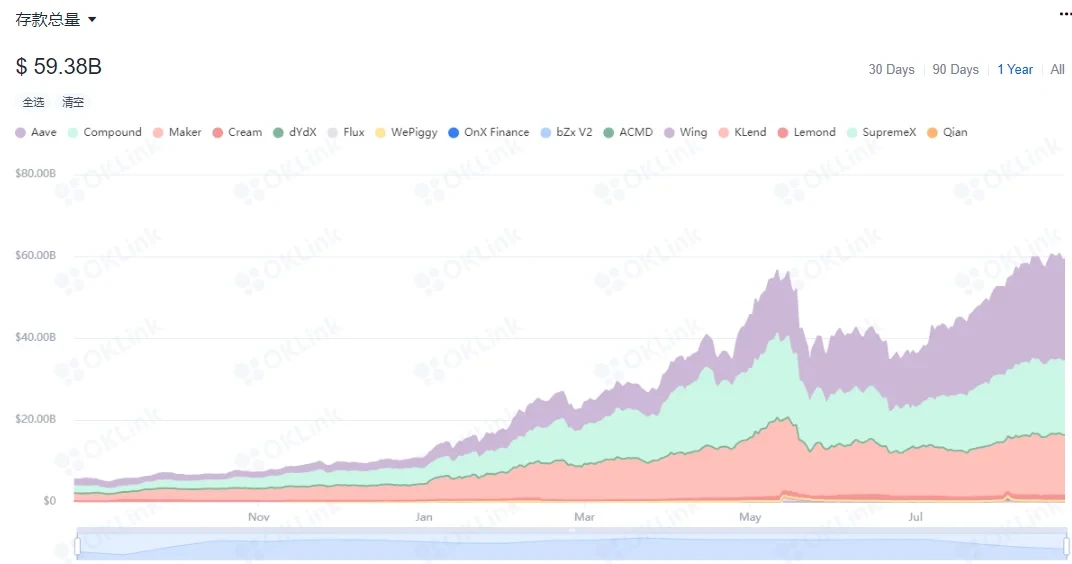

再具体来看,除了DeFi协议内锁定的资产价值增长之外,8 月份以来许多 DeFi 指标也都呈现出可喜的上行走势。比如抵押借贷协议中的存款量和借款量,随着大盘企稳特别是ETH价格稳定在3000美元以上也有明显增长。据OKLink统计数据显示,目前抵押借贷项目中总存款量已经达到593.8亿美元,同样走出低谷创下新高。而抵押借贷协议领域的三驾马车—— Maker、Aave 和 Compound,目前吸引投资者存入的加密资产总价值就已经超过了420亿美元。

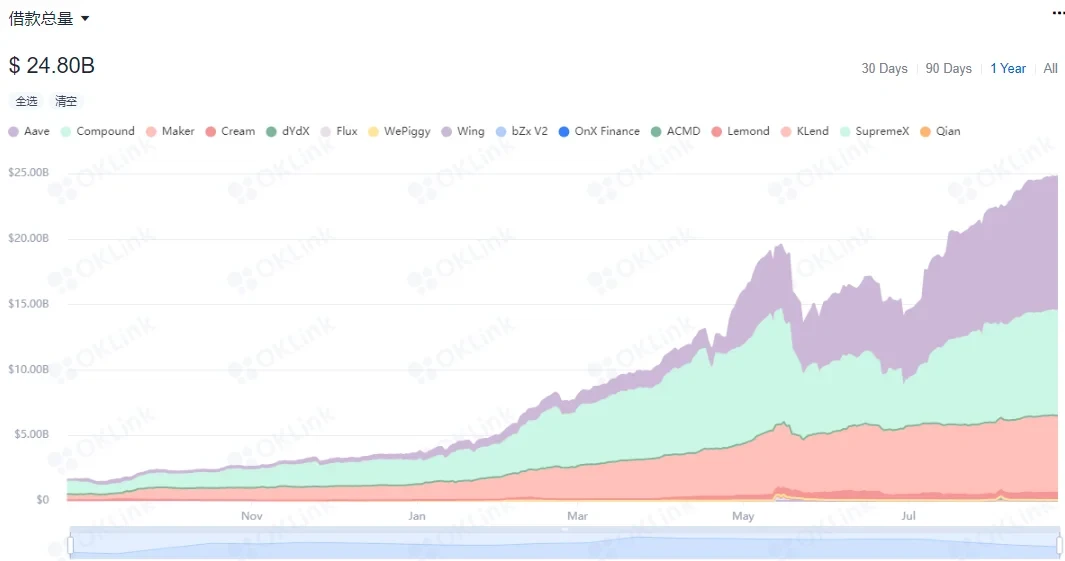

相对应的,DeFi抵押借贷协议中借款总量也出现了相当明显的增长,据OKLink统计,当前市场投资者从DeFi抵押借贷协议中借出的资产价值已经达到248亿美元,相比5月23日创下的133.8亿美元的阶段性低点,涨幅接近90%。

从存款总量和借款总量的同步增加,我们可以至少能够得出这样一个直观的结论——市场投资者正在重拾对DeFi借贷市场的信心,对风险的容忍度也在提高,这显然是一个积极的信号。

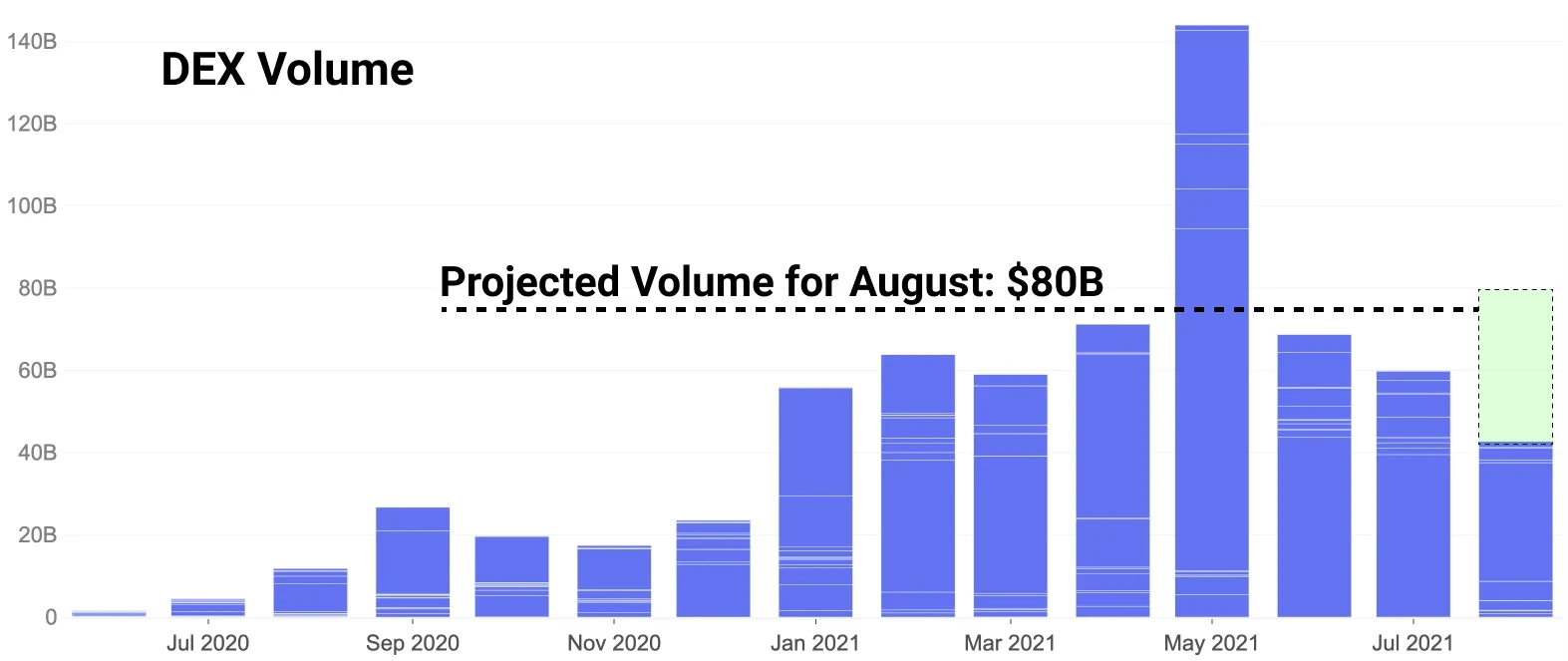

与此同时,DEX 的活跃度看起来也更加健康。据glassnode 8月18日发布的统计数据显示,8月单月的DEX交易量预期将反超6月和7月的最高水平。截至18日,DEX总交易量已经突破460亿美元。据DeFi研究员LUKE POSEY估计,DEX总交易量有望在 8 月底达到800亿美元,如果届时果如LUKE POSEY所预测的那样,那么将成为年内仅次于5月份交易量的次高峰。

另一方面可以作为DEX交易活跃度提升的参考指标是EIP-1559上线以来,作为基础手续费所销毁的ETH数量。据qkl123的统计数据显示,截至撰写本文时,DEX 龙头Uniswap V2及V3版本销毁的ETH数量分别是6602.1枚ETH和2747.22枚ETH,合计达到9349.32枚ETH,仅次于风头正盛的NFT领域的领头羊OpenSea。

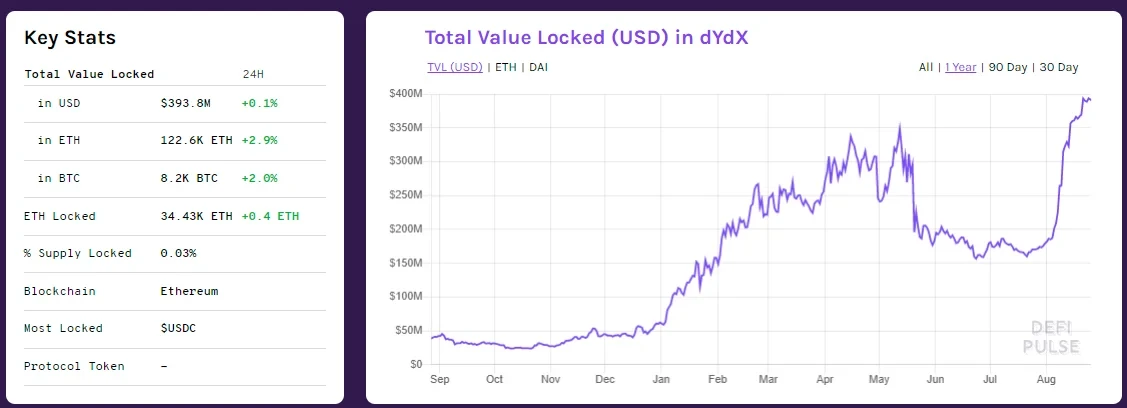

除了主打现货交易的DEX,还有一个不得不提的黑马就是主打衍生品交易的DEX——dYdX,虽然在defipulse给出的DEX排行中,目前dYdX仅仅排在第28位,但是不论从其锁定的加密资产价值的增速还是交易量以及交易用户的增速看,都初步展现出了巨大的潜力。在锁定的加密资产价值方面,dYdX从7月21日的1.6亿美元上涨到了8月25日的3.92亿美元,涨幅高达145%,远超同期Curve(52.93%)、Uniswap(32.61%)和Sushiswap(73.68%)的涨幅。

8月24日,dYdX 创始人 Antonio Juliano 发推称,自从本月初宣布推出平台治理token DYDX以来, dYdX 平台数据增长明显,其中日交易量首次超过 4 亿美元,单周收入达 180 万美元,用户总量已有 7.35 万人(8月当月增加3.4 万人)。

以dYdX为例想要说明的是,在过去一年多的时间里,我们对于DeFi赛道的关注大多集中在以Compound为代表的抵押借贷和以Uniswap为代表的现货交易DEX中,而除此之外,在DeFi赛道上还有衍生品类DEX、去中心化资管、去中心化支付、去中心化保险等众多拥有无限潜力的细分领域,它们很有可能成为带动DeFi大发展的新的增长极。

NFT到底有多么火?

区块链项目评级及数据研究机构Tokeninsight在本月初发布了一份NFT行业分析报告,在报告中,Tokeninsight指出,“NFT 和 Metaverse 市场在第二季度快速上涨,尤其是在2021年7月显示出强劲的势头。截至2021年7月,NFT 市场总销售额达到 10亿美元。2021年7月单月的销售额相比2020年整个第四季度增长了428%。”从中我们可以对NFT市场有个大致的了解,接下来继续从细节数据入手以期对此有更加全面的认识。

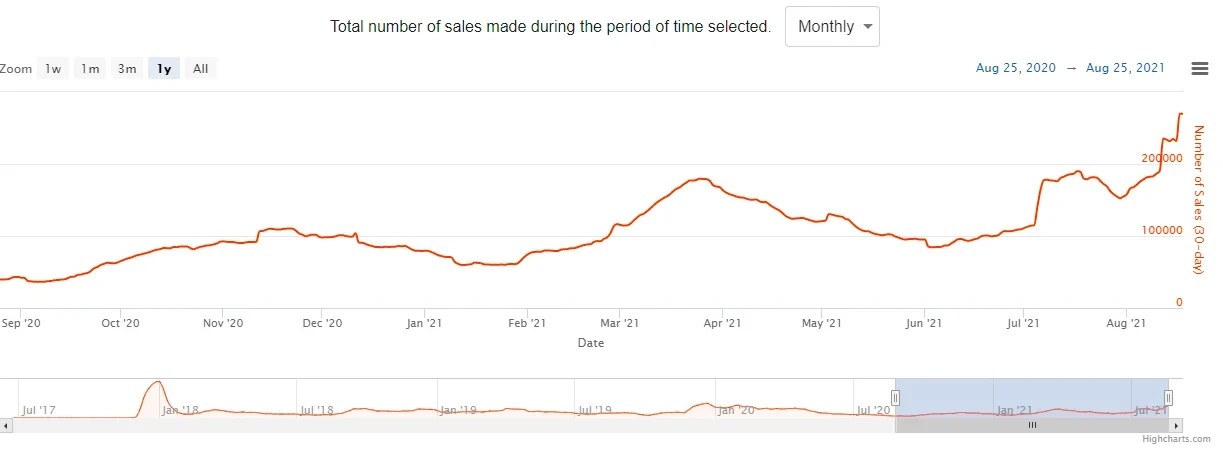

首先是来看2021年以来NFT销售数量的增长情况,据nonfungible统计,在今年1月份,每天NFT的销售数量大概在6万件左右,而到了8月18日,这一数据快速上涨到了26.99万,涨幅高达349.83%。

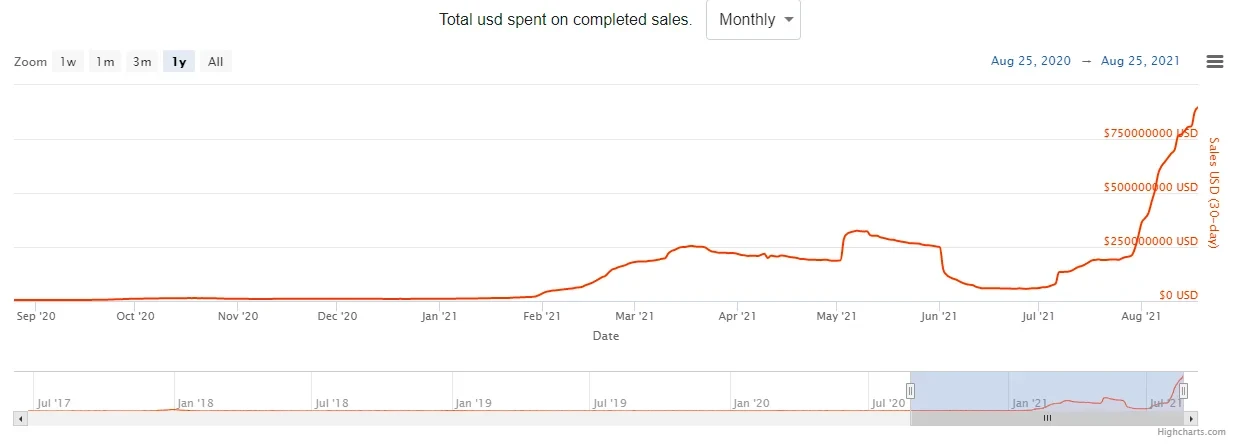

再来看由NFT销售数量增加带来的交易额上涨情况,据nonfungible统计,在整个1月份,NFT市场每天平均交易额大致维持在1000万美元,玩家的交易情绪冷冷清清,而进入8月之后,交易额几乎呈现直线式上涨,18日当天的交易额更是达到了8.97亿美元,相比1月份的平均水平上涨了88.7倍。如果把交易数量和交易额两个数据对比来看,我们还能发现,在此期间除了NFT玩家交易热情大涨之外,NFT商品的单价也有大大提升。

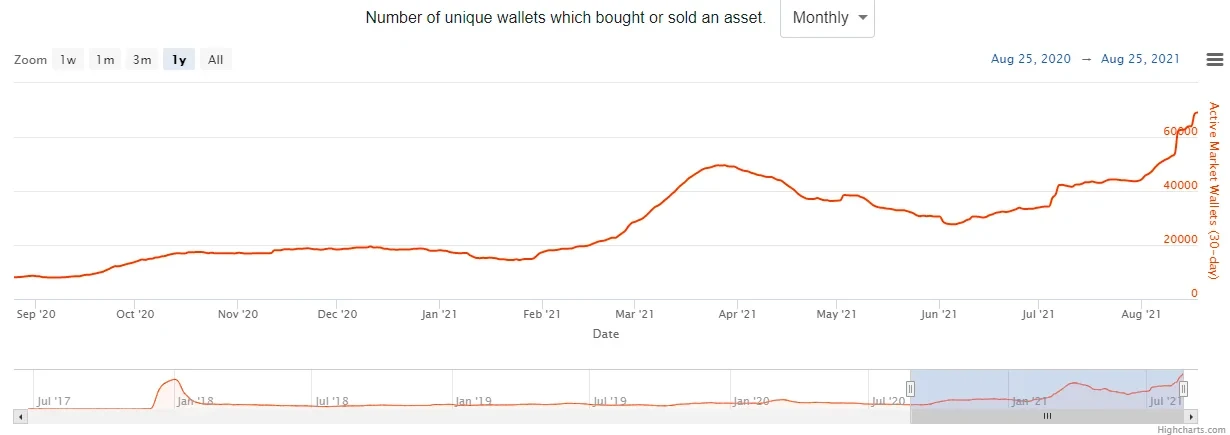

接下来是参与NFT交易的独立钱包的数量变化情况,据nonfungible数据显示,1月份每天活跃于NFT的独立钱包数量大概在1.5万个,8月18日参与交易的钱包数量接近7万个,达到了6.93万个。

除了这些真实可感的数据之外,基于NFT爆发起来的GameFi概念——当然知名度最高的当属Axie Infinity,也实实在在的让玩家们在立秋之后依然能体验到夏天的热烈。所以不论是从数据维度还是从我们所感受到的市场情绪来看,NFT的的确确很火,而且尚未出现明显的降温趋势。

结语

当我们想要对DeFi和NFT做出一个尽可能贴近实际情况的预测时,首先需要站在更高维度来审视二者的发展历程、所借助的历史机遇、未来潜在的发展空间,同时借助最底层的简单逻辑来进行判断。作为以太坊生态之上先后崛起的两大重要赛道,DeFi也好,NFT也好,都已经通过市场的考验,证明了其存在的价值与意义,它们都在各自的领域为我们创造出了价值,并且可以预见的是,它们还将继续创造更大的价值。基于这个判断,长期来看,未来必将有源源不断的资金持续流入DeFi和NFT,所以DeFi和NFT作为以太坊生态上的并蒂花,二者必然不会是此消彼长的关系,而应该是互为表里相互促进,共同推动以太坊生态乃至元宇宙的不断前进。

© 2024 OKX. This article may be reproduced or distributed in its entirety, or excerpts of 100 words or less of this article may be used, provided such use is non-commercial. Any reproduction or distribution of the entire article must also prominently state: “This article is © 2024 OKX and is used with permission.” Permitted excerpts must cite to the name of the article and include attribution, for example “Article Name, [author name if applicable], © 2024 OKX.” No derivative works or other uses of this article are permitted.

Information about: digital currency exchange services is prepared by OKX Australia Pty Ltd (ABN 22 636 269 040); derivatives and margin by OKX Australia Financial Pty Ltd (ABN 14 145 724 509, AFSL 379035) and is only intended for wholesale clients (within the meaning of the Corporations Act 2001 (Cth)); and other products and services by the relevant OKX entities which offer them (see Terms of Service). Information is general in nature and should not be taken as investment advice, personal recommendation or an offer of (or solicitation to) buy any crypto or related products. You should do your own research and obtain professional advice, including to ensure you understand the risks associated with these products, before you make a decision about them. Past performance is not indicative of future performance - never risk more than you are prepared to lose. Read our Terms of ServiceTerms of Serviceand Risk Disclosure Statement for more information.