巨鲸开始囤积,机构兴趣有所恢复,Q3能迎来喜人变化吗?

近段时间,圈内对两件事情谈论的很是热切,一是传统风投或是各大机构入局投资比特币和DeFi生态,加密投资基金和产品结束了连续5周的资金外流;二是巨鲸们开始囤积比特币,交易所前该加密资产的储备达到了近期低点。在利好新闻和数据指标面前,一些“比特币价格已接近底部”、“市场处于一个被低估的时刻”等言论开始出现。

但另一方面,上周五美国6月非农数据出来后,就业人数高于预期,提高了美联储将尽快开始讨论缩减购债的预期,毕竟此前仅因通胀数据爆表,美联储就有意释放出“鹰派”信号,那么基于此,市场推测美联储极有可能在接下来的议息会议上讨论Taper。缩减购债以及随之而来的加息会带来美元的升值和回流,增加银行的借贷成本等,进而导致加密市场流动资金的减少,或许会对市场造成一定的打击。

最新一期Glassnode周报显示,比特币的发行率一度跌至0.71%的历史低点,这使得比特币的S2F(stock-to-flow)值达到了140,相较于黄金的59,比特币显得更加稀缺,尽管这更多的是象征层面。由于算力大跌,比特币挖矿难度接连下调,使得近期在线矿工的收益率飙升。

从季度数据来看,欧易OKX显示,比特币第二季度收跌于34,195.0美元,下跌了42.32%,与此前第一季度,比特币收于59,286.3美元,涨幅为105.99%,形成了鲜明对比,这也是自2018年第四季度下跌43.17%以来的比特币最差表现。

加密资产Q2下跌打击看涨情绪,巨鲸开始囤积

整个第二季度,市场都在着重观察美国经济的修复情况,美联储在面对高通胀,却迟迟不缩减购债,是其将就业放在第一位,稳定通胀放在第二位的结果,而上周五非农数据公布后,美国上月增加了85万个工作岗位,在经历连续两个月增长疲软后,就业增速好于预期,表明了美国经济已取得一定的进展,但失业率微升,为5.9%,较5月有所提高,意味着美联储在调整货币政策前或许还需要一段时间的耐心等待。

明天凌晨2时,美联储将公布上月货币政策会议记录,或为美联储何时以及如何开始缩减购债提供更多线索。进入第三季度,美联储政策何时转向,将是关系全球经济和市场走势的重大问题。

比特币第二季度跌幅达到了42.32%,交出了2018年第四季度以来的最差答卷,而这在比特币十余年的历史中也是排名第三糟糕的下挫,但加密市场的下跌并非是全球金融市场的普遍现象,同期,标普500上涨了7.63%,纳指的涨幅为8.12%,道指则涨了4.38%,就连黄金也上涨了3.66%。可见与前几个月相比,比特币短期浓烈的炒作情绪已经消退,而一跌再跌的价格,又反过来继续打击看涨情绪,以及加速了投资者风险偏好的转变。

但相较于此前铺天盖地的利空消息,近期市场上多了两大较为积极的元素,其中一个就是比特币鲸鱼持仓量显著上升,控制多个比特币地址的实体数量大幅增加。

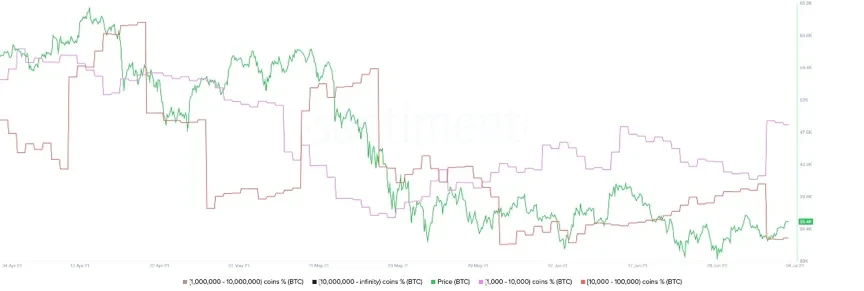

7月4日,数字分析平台Santiment称,持有100到10,000枚比特币的巨鲸地址,在单日积累了6万枚比特币,创2021年的单日增持峰值。这些地址共持有912万枚比特币,占到了比特币流通总量的48.64%,较6周前增加了10万枚。

有网友在底下对Santiment引用持仓量在100到10,000枚比特币的巨鲸数据提出了质疑,认为虽然这部分的巨鲸增持了,但那些持有10,000到100,000枚比特币的巨鲸们却在缩减规模。Santiment回复表示,100到10,000枚比特币巨鲸的这组数据,是他们在研究了不同持币数量地址组变化与市场关系后,对价格走势最具领先指导意义的一组,因此是他们最关注的层级。

而此前,资深加密分析师Willy Woo在推特上分享了两张Glassnode的图表。第一张图显示,比特币巨鲸(1,000-10,000枚比特币的钱包所有者)持有的比特币供应量在急剧上升。

第二张图显示,比特币实体用户数量也出现了大幅增加,创下了2021年以来的历史新高。实体用户指的是控制一组地址的同一网络实体,由高级启发算法和Glassnode专有聚类算法筛选得出。

富有的投资者正在重返市场显然是一个好现象,我们从Willy Woo分享的第一张图可以看出,在截至2021年2月的5个月时间里,鲸鱼持有的比特币数量与比特币价格出现了同步上涨,这意味着鲸鱼增持在比特币价格增长方面发挥了重要作用。而在随后几个月的时间里,鲸鱼们成为卖家,到五月初,其比特币储备下降了8%,至417万枚比特币。在此期间,比特币价格维持在50,000-60,000美元的价格区间,除了4月中旬因Coinbase上市消息刺激,到达过64,846.9美元的历史高位,其他时间市场行情呈现出了买方无力承担抛压的现象,而这也预示着价格的回调。

欧易OKX数据显示,比特币在5月下跌了35.31%,触及29,000美元的历史低点,在6月进一步下跌至28,808美元,随后价格被迅速收回至30,000美元上方。随着1,000-10,000枚比特币持有者重新开始出现增持趋势,或暗示比特币可能已经触底。

另一个能与巨鲸增持进行佐证的数据,就是交易所的比特币储备,在经历了从去年9月10日交易所持仓量占比从15.12%一路跌至今年4月19日的13.18%后,再是掀起一波重新流入小高峰至5月19日的13.93%后,近期交易所的比特币再次呈现出净流出趋势,回落至13.72%。

传统风投等机构进场,加密市场的新机会正在酝酿?

除了加密巨鲸开始囤积比特币外,另一现象是传统风投开始入局加密圈。6月24日,Andreessen Horowitz(a16z)宣布成立一支22亿美元规模的加密货币基金,而该VC巨头已通过两支早期基金管理着8.65亿美元的资金,随着新基金的成立,其加密资产管理规模超过了30亿美元。

6月29日消息,德国新《基金定位法》于7月1日生效,届时德国国内的特殊基金将被允许将其投资组合的20%用于投资比特币等加密资产。总部位于德国的分布式账本咨询公司(DLC)CEO Sven Hildebrandt认为,这将为加密市场带来约3500亿欧元(约4150亿美元)的流入潜力,是1.87万亿欧元资产的五分之一。

在这后一天,美国企业支付公司NCR与纽约数字投资集团(NYDIG)达成协议,包括总部位于北卡罗来纳州的First Citizens Bank在内的社区银行和加州的Bay Federal Credit Union等信用合作社将能够通过该支付提供商开发的移动应用程序为客户提供加密货币交易。通过此次合作,美国650家银行不久将能够向约2400万客户提供比特币交易服务。

早在3月底的时候,索罗斯基金管理公司CIO Dawn Fitzpatrick就在接受采访时表示,美国经济为比特币的关键拐点铺平了道路,而且该公司已经投资了多家提供加密基础设施的公司,如交易所、资产管理公司和钱包。而在7月1日,据知情人士透露,Fitzpatrick近几周在内部为积极交易比特币和其他加密资产开了绿灯。

7月5日,区块链游戏和NFT开发商Animoca Brands宣布获得了一笔5000万美元的融资,其中的一个投资机构是Blue Pool Capital(蓝池资本),该资本是马云、蔡崇信的家族财富管理基金。此次投资是蓝池资本时隔近3年后,年初至今第二次公开披露的投资事件,也是其第一次涉足区块链领域。

昨日消息,有知情人士透露,规模达550亿美元的对冲基金Marshall Wace将投资区块链技术、加密货币支付系统和稳定币等领域,也可能会直接参与加密资产交易。该集团将推出一个投资组合,收购处于发展后期的私营数字金融公司的股份。此外,知情人士还表示,该公司一直在招募加密资产领域的员工,虽新业务处于早期阶段,但有着极速扩张的计划。据悉,Marshall Wace仍在与潜在投资者协商,启动规模暂不明朗。围绕稳定币的基础设施应该是该公司的一个特别关注领域,5月底,USDC开发公司Circle完成4.4亿美元的融资,Marshall Wace也是投资方之一。

从上述的几则近期新闻我们不难看出,传统机构们对加密世界的兴趣有所恢复,重新入局,而入场主要是通过两种方式,一是直接参与交易,投资加密资产,如比特币、以太坊,另一就是入股区块链公司,如DeFi、稳定币、NFT等赛道。

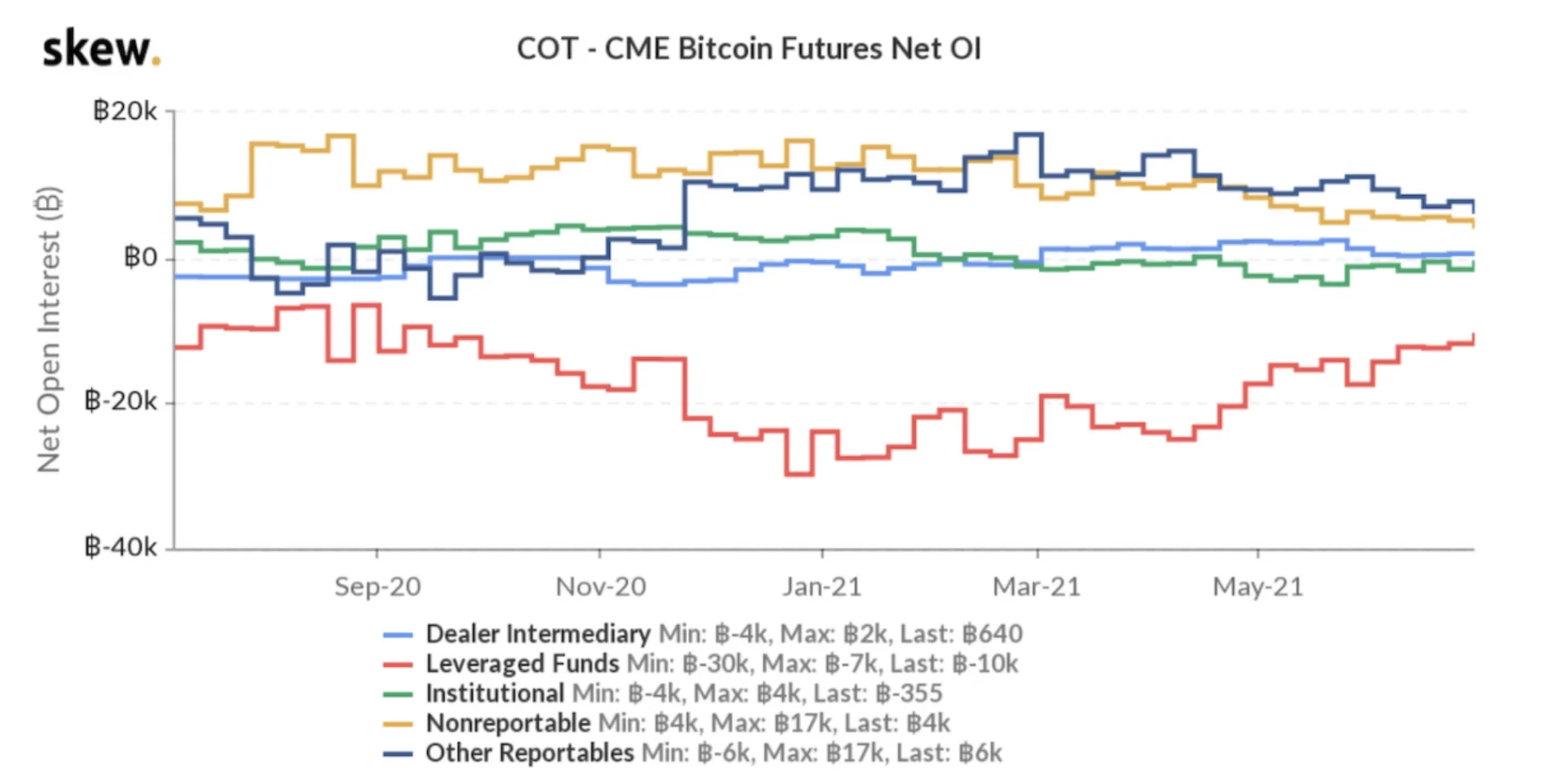

不过,许是近期新闻的缘故,链上指标和部分交易所数据还暂未明显反映出新机构入场后的变化。CME比特币期货数据显示,机构们对衍生品的需求有所下降。杠杆基金(红线)持有的比特币期货净空头头寸创去年9月以来新低,根据美国CFTC公布的数据来看,6月29日当周,杠杆基金持有10,000份净空头头寸,低于12月的约30,000份,这或许与他们在解锁窗口期平仓GBTC头寸,且由于持续负溢价而没有增加进一步交易有关。

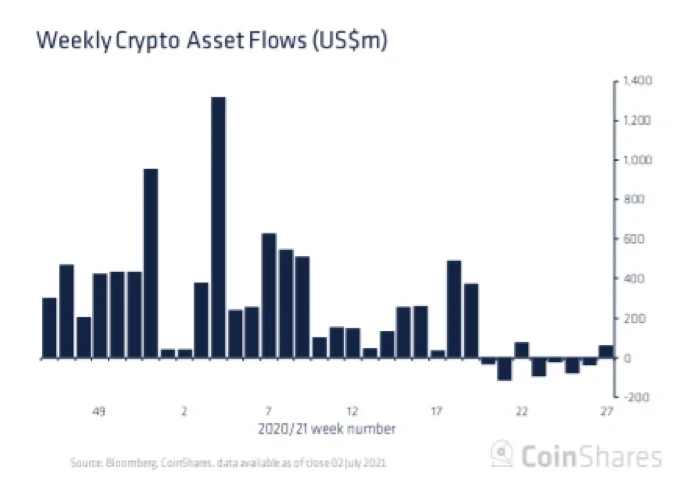

CoinShares 7月5日发布的周度报告指出,在连续5周的资金外流后,加密资产投资基金和产品出现了流入,上周约有6300万美元的资金流入加密货币基金,这表明尽管市场出现了大规模调整,但机构投资者再次看涨。

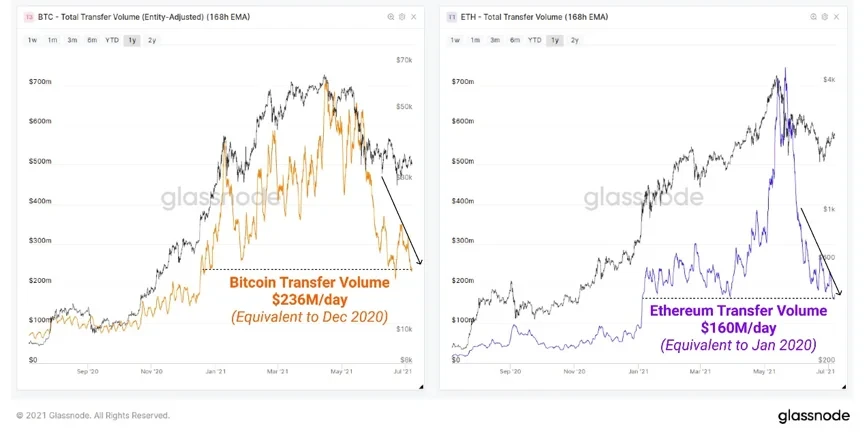

不过,Arcane Research的一份报告显示,主要现货交易所的比特币日交易量已降至2021年低点,比特币日交易量的7日平均值与2020年12月中旬的水平相同。且近期链上活动相对低迷,以美元计价的比特币转账交易量降至2020年12月至1月水平,为2.36亿美元/天。

链上指标和各大新闻,让我们有了一种市场好像没有任何变化,又好像全变了的感觉,毕竟变化总是悄无声息地发生,既然投资是概率的游戏,我们所要做的也只能是尽可能地捕捉、分析和解构基本面与技术面的信息,努力提升投资的获胜率。

© 2024 OKX. This article may be reproduced or distributed in its entirety, or excerpts of 100 words or less of this article may be used, provided such use is non-commercial. Any reproduction or distribution of the entire article must also prominently state: “This article is © 2024 OKX and is used with permission.” Permitted excerpts must cite to the name of the article and include attribution, for example “Article Name, [author name if applicable], © 2024 OKX.” No derivative works or other uses of this article are permitted.

Information about: digital currency exchange services is prepared by OKX Australia Pty Ltd (ABN 22 636 269 040); derivatives and margin by OKX Australia Financial Pty Ltd (ABN 14 145 724 509, AFSL 379035) and is only intended for wholesale clients (within the meaning of the Corporations Act 2001 (Cth)); and other products and services by the relevant OKX entities which offer them (see Terms of Service). Information is general in nature and should not be taken as investment advice, personal recommendation or an offer of (or solicitation to) buy any crypto or related products. You should do your own research and obtain professional advice, including to ensure you understand the risks associated with these products, before you make a decision about them. Past performance is not indicative of future performance - never risk more than you are prepared to lose. Read our Terms of ServiceTerms of Serviceand Risk Disclosure Statement for more information.