继DeFi和NFT之后,Layer2会成为以太坊的下一个爆发点吗?(上)

前言:随着dYdX的崛起,我们注意到基于Layer2的项目不论是在数量还是在质量上的发展都有可圈可点的表现,所以给欧易用户更加全面的展现Layer2发展状况,近期我们将从以太坊EIP-1559升级、算力创下新高等重要动态再到Layer2话题,进行系列讨论,在尊重数据的基础上,力求客观、准确的为各位读者呈现上述一系列行业动向。该系列内容共分为上、下两篇,本文为上篇。如有谬误和不尽之处,欢迎交流指正。

以太坊近期的重要动态:

2021年9月3日,或许应该成为以太坊发展历程中被载入史册的一天。因为在这天以太坊迎来了首个通缩日,当日净减少352枚ETH。

据ETH Burn Bot统计,9月3日当天,以太坊网络共销毁13838.3枚ETH,而产出的区块奖励为13485.5枚,销毁量首次超过发行量,净销毁量为352.8枚,年化通胀率为-0.11%。而如果将周期拉长来看,近期以太坊网络的通胀率也是处于2020年1月以来的低水平阶段,如果从2020年9月17日记录到的18.35%历史最高通胀率计算,到目前(约为4.65%)为止,以太坊的通胀率已经下降了75%左右。

我们知道,虽然以太坊发展至今已经取得了令人瞩目的成绩,但是它依然并不完美,比如通胀问题就是一直以来备受社区关注的焦点。由于ETH在以太坊网络中作为gas燃料的定位,导致了ETH和比特币截然不同的经济模型,所以它并没有像比特币那样设置发行总量的上限,按照既定的规则,每创建一个新的区块,就会有大约两枚新的ETH进入流通市场(暂不计算叔块奖励),这意味着随时间的推移,市场上流通的ETH会越来越多,具体到对投资者的影响,就意味着投资者所持有的ETH资产会不断被稀释,同时,从经济学角度看,高通胀率也意味着融资风险的增加。虽然在2018年时,以太坊联合创始人维塔利克·布特林(Vitalik Buterin)提议将ETH总量设定为1.2亿,但最终由于种种原因并未真正落实。此次由EIP-1559带来的通缩效应和事实,无疑在兼顾ETH燃料属性的同时为投资者带来了更大的信心。

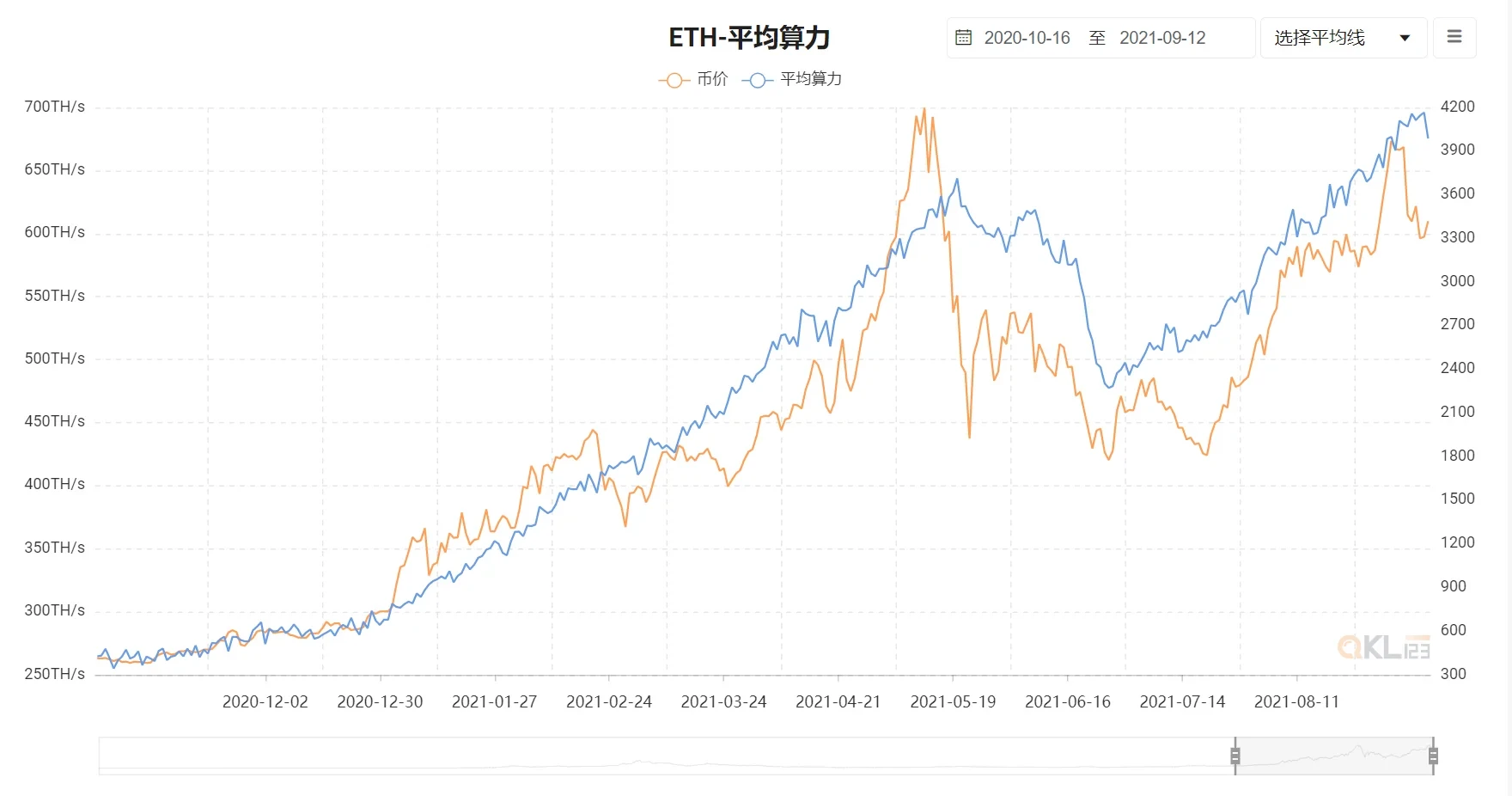

除此之外,近期在以太坊网络上还有另外一个值得关注的数据,那就是以太坊算力的提高。据qkl123网站统计,8月25日,以太坊网络平均算力达到646.71TH/s,超过5月20日创下的前高记录643.82TH/s。

而如果将一周内以太坊网络算力的变化和ETH价格的波动对比来看,还能够发现这样一个现象:虽然在9月7日的时候,ETH价格出现超过20%的波动,但是其网络算力却不降反增;昨日小有回落,不过和价格的跌幅相比,依然要小得多,这也从侧面可以说明这一轮由NFT板块爆发带来的行情热度以及Gas费飙升的情况尚未出现明显的退潮迹象。

Layer1和Layer2

在聊Layer2之前,不妨再来唠叨两句什么是Layer1和Layer2,以及两者之间有什么联系和区别。

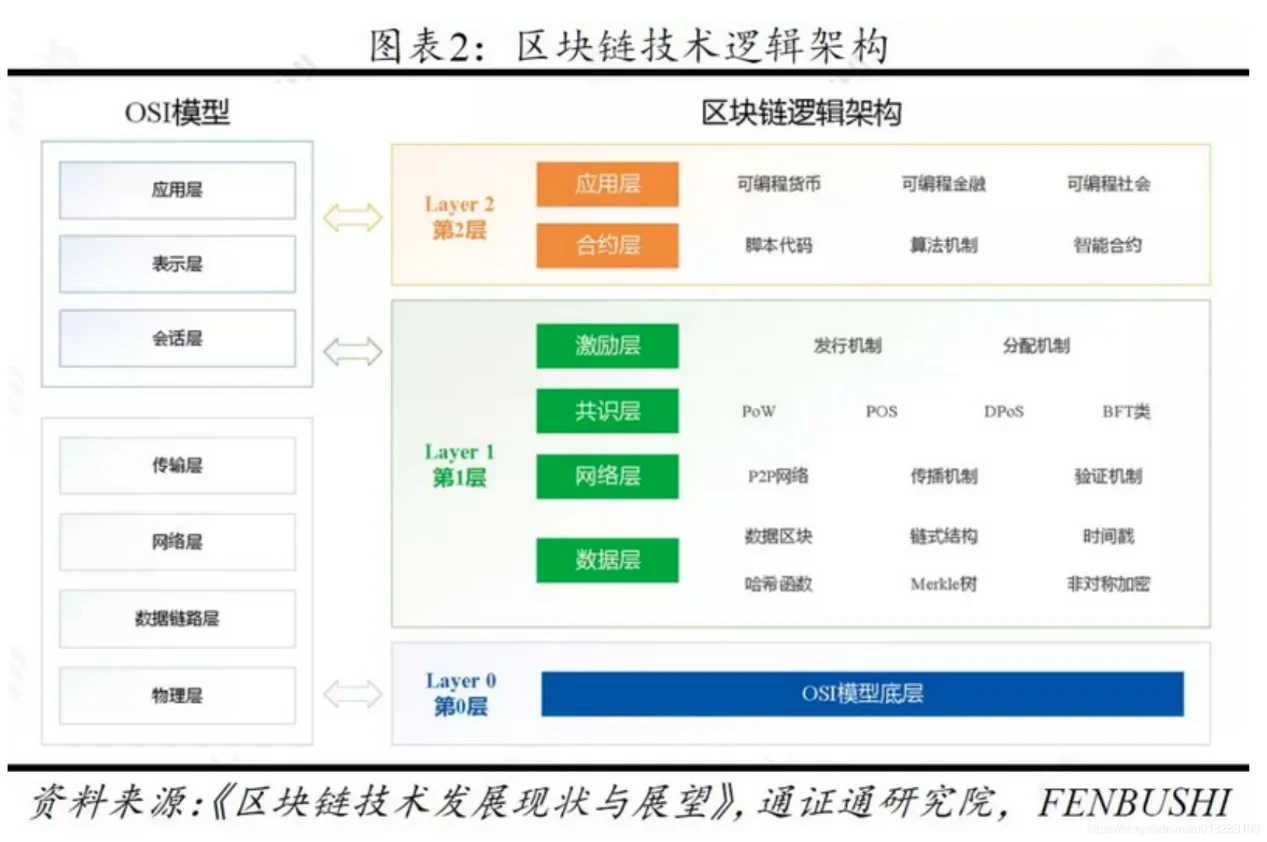

首先要明确的是,Layer1和Layer2的概念并不单单指的是以太坊网络,而业内借鉴计算机网络通信体系架构的OSI模型(Open System Interconnection Reference Model,即开放式系统互联通信参考模型),将区块链逻辑架构划分为三层——Layer0、Layer1和Layer2。

其中的Layer就是它的最普遍释义——“层”的意思,所谓Layer1和Layer2也就是第一层和第二层。对照上图来看,其中第0层对应OSI模型的底层协议,大致包括物理层、数据链路层、网络层和传输层。第一层(Layer 1)大致包括数据层、共识层和激励层。而第2层(Layer 2)则主要包括合约层和应用层。

按照这个维度来划分,像我们所熟悉的比特币网络、以太坊主网等主流公链都属于Layer 1的范畴。只不过,由于在当前众多的公链项目中,以太坊是运行智能合约、DAPP最多的公链,也是锁仓资产价值和日均交易量最大的公链,所以在有关以太坊网络Layer1和Layer2不同扩容方案的讨论也是最多的,所以在本文中,如没有特殊说明,所提到的Layer1和Layer2一般以以太坊为主。通俗来说,在以太坊网络中,Layer 1的主要作用就是确保网络安全、去中心化及最终状态确认,做到状态共识,并作为一条公链网络中可信的“加密法院”,通过智能合约设计的规则进行仲裁,以经济激励的形式将信任传递到 Layer2 上;而Layer2 则以追求更高效的性能为终极目标,从上面区块链技术逻辑架构示意图中,我们可以看到,作为第二层网络,可以替 Layer1 承担大部分计算工作,近年来,不少项目都是基于Layer2搭建的,从而将交易行为从主链上分离出来,降低一层网络的负担,提高业务处理效率,从而实现扩容。在这个过程中,Layer2 虽然只做到了局部共识,但是基本可以满足各类场景的需求。

目前行业内比较贴切的是将Layer1和Layer2的关系和中央银行与商业银行的关系来类比:把Layer1承担着中央银行的角色,而layer2则是各大商业银行。在现行主流的金融系统中,所有的资产都必须在中央银行结算,而具体的流通过程可以同时发生在中央银行和商业银行。因为如果所有人都去央行结算的话,势必会发生业务拥堵的情况,更好的解决办法当然是由商业银行来先处理大量交易业务,然后由各个商业银行和中央银行结算一次整体业务,这样才能使得整个金融系统更加高效有序的运转起来。所以从中我们能够得到的启示就是,对于在以太坊网络中存在的交易拥堵、手续费居高不下的问题,一个可行的解决方案就出炉了——将以太坊的资产存入Layer2,之后的资产流动交易环节都在Layer2上进行,只把最终结算过程放到Layer1上就可以了。

Layer2的悄然壮大

通过上面的讨论我们不难发现,其实有关Layer1或是Layer2的争论,最终的核心焦点都会回到扩容的话题上来。而基于Layer2的扩容方案也就是链下扩容,其主要目的是扩展区块链的性能,同时保留分布式协议的去中心化优势,现阶段主流的解决方案有侧链、状态通道、Plasma和Rollup四种,不过细究之下以上各种方案在本质上都是相通的,只是相当于建立了更加多样的商业银行体系,所以在这里对上述Layer2扩容方案的细节不再赘述。接下来看近期Layer2的核心数据的变化。

根据 L2BEAT.com 近日的数据统计,以太坊上所有的Layer2方案的总锁仓价值已超过 10 亿美元,其中基于StarkEx的dYdX协议的TVL已近 2.9 亿美元,Nahmii1.0锁仓量为1.59亿美元,Optimism锁仓量为1.57亿美元。而上线仅仅一周的Arbitrum One主网TVL也已达到 6600 万美元以上。

其中需要值得一提的便是dYdX协议。我们知道,dYdX是以太坊上的以衍生品交易业务为重心的去中心化交易所,在今年第一季度,dYdX团队宣布将其部分产品迁移至Layer2,同时公布了几项迁移至Layer2之后的重要产品更新计划,包括合约交易支持的最高杠杆倍数由10倍提高到25倍,并增加更多的交易标的资产;交易时不用支付gas费,只有手续费。从中可以看到,对于将产品迁移至Layer2之后的预期,不论是在交易效率的提高还是在交易费用的降低方面,dYdX团队都相当乐观。

事实上,之后dYdX协议在交易量方面的表现也证实了团队的乐观预期。根据 Metabase 数据显示,4 月底 dYdX 在Layer2上的累计交易量为 5.8 亿美元,7 月底累计交易量达到 34 亿美元,而 8 月份单月交易量创纪录地达到了 140 亿美元,环比增幅达到 20 倍,目前累计交易量达到了 180 亿美元。

当然,dYdX协议仅仅是Layer2上的一个颇具代表意义的项目而已,在Layer2之上还有很多个像dYdX协议一样具有很大潜力的种子项目。而放大到当前公链与公链之间的竞争来说,内部以太坊Layer1的拥堵问题和高手续费问题依然没有得到彻底解决,ETH2.0的到来尚需时日;外部则有Solana、Terra、Avalanche等公链后起之秀环伺,从更长的周期来看,Layer2虽然很可能仅仅是以太坊发展历程中的一个过渡时期,但眼下来看,Layer2更有可能成为以太坊抵御新兴公链蚕食的利器。更多有关Layer2话题的讨论,敬请关注继DeFi和NFT之后,Layer2会成为以太坊的下一个爆发点吗?(下)篇内容。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。