美债收益率触及数月新低,GBTC即将大规模解锁,会造成比特币价格下行吗?

本周四,美国10年期国债收益率一度触及1.25%,是自2月16日以来的新低。有消息指出,可能是美国投资者对经济复苏能否持续的不安以及新冠变种毒株Delta的传播使得避险资金回流美国为美债利率带来下行压力所致。

美国三大股指昨日集体收跌,富国银行的股票策略主管Christopher Harvey表示,“没有任何迹象表明(美国10年期国债)收益率近乎暴跌的走势已经结束,若大幅跌破1.25%,可能会让投资者认为出了问题,因此,我们认为股市在财报季到来之前回调5%的可能性越来越大。”

欧易OKX实时行情显示,周四比特币收于32,898.1美元,日内跌幅为4.73%。近期,比特币与美国10年期国债收益率的走势愈发相像,这意味着美债收益率继续下跌,比特币的价格也可能进一步下行。

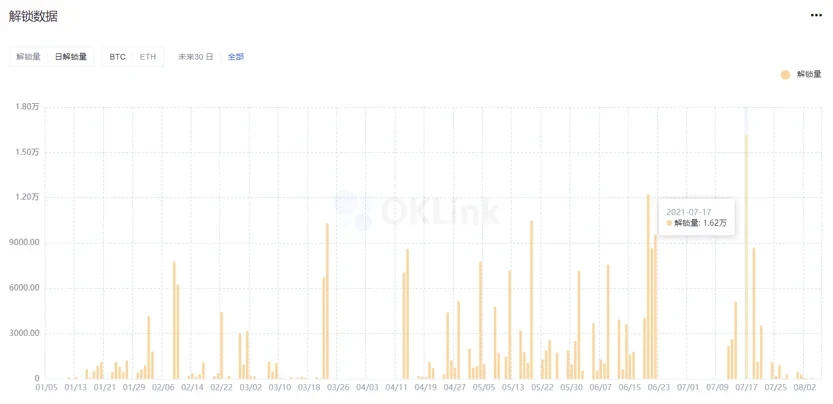

另外,OKLink数据显示,灰度将在7月中下旬解锁4.24万枚比特币等值的GBTC,其中最大单日解锁数量将发生在7月17日,为1.62万枚。受此影响,近期圈内再次兴起了GBTC大量解锁是否会导致比特币价格进一步下跌的密切讨论。

美债收益率暴跌,投资者避险情绪上升

7月7日美东时间周三下午2时,美联储发布了备受关注的6月FOMC议息会议完整纪要。纪要重申了美联储一直秉持的观点,即尽管通胀上升速度要快于预期,但他们仍认为当前的通胀上行是暂时的,总体上仍未达到美联储需要转变政策的地步,可见会议的主基调依旧是对收紧货币政策方面保持耐心。不过有部分官员认为,经济复苏的速度比预期快,且伴随着通货膨胀的大幅上升,为美联储的缩表提供了理由。

总体而言,会议纪要的鹰派程度不及预期,排除了短期加息的可能,上周五的非农数据显示就业增长强劲,但失业率和平均时薪不及预期,本周二美国6月ISM服务业指数公布,从5月创下的64这一历史高位落下,降至60.1,不仅低于市场预期的63.5,还创下了4月新低,表明美国服务业的增长正在放缓。

7月7日美东时间上午10时,美国劳工部下属劳动统计局发布了5月职位空缺及劳动力流动调查(JOLTS)结果,这一指标也是美国财长耶伦最喜爱的劳动力市场指标。该指标显示,美国当月职位空缺数从4月下修之后的919.3万小幅上升至920.9万,创历史新高。职位空缺反映了美国经济复苏后的需求加速,但由于对新冠病毒的恐惧、照顾家庭以及丰厚的失业福利等因素,使得招聘工作面临挑战。需要一提的是,JOLTS数据较非农会滞后一个月。

美债收益率在2021年第一季度持续攀升,但近期开始走低,原因是投资者重燃了对经济复苏前景的忧虑情绪,使得美债更受追捧。嘉信理财的首席固收策略师Kathy Jones称,多项数据似乎暗示不仅通胀可能是暂时的,甚至部分经济增长可能也是暂时的。

当然除了投资者重新评估对未来经济的乐观程度外,东吴宏观陶川团队认为还有另两大特殊原因导致美债利率下行,第一是由于未能提前达成债务上限协定,美财政部必须将其在美联储的存款账户的现金余额减少4000亿美元,以实现其7月底的目标水平,短期内向金融市场注入这样大的流动性,势必会增加金融机构对美债的配置需求,从而拉低长期美债的收益率;第二是近期新冠变种毒株Delta的传播加剧了美欧抗疫分化,考虑到欧洲经济重启力度弱于美国,避险资金回流也会给美债利率带来下行压力,6月中旬以来,海外资金对美债的净流入一直在增加。

需要一提的是,比特币走势和美国10年期国债的收益率越来越相似。

众所周知,美债收益率与美债价格成反比,2020年10月至2021年第一季度,由于美联储大放水,导致各类资产价格大幅上涨,国债这种低收益率的品种吸引力降低,导致资金流向风险资产,由此国债收益率持续走高,而到了现在,风险资产又都在高位,收水预期增加的同时投资者对经济前景的担忧也在加剧,使得避险需求增加,这时购买美债的资金变多,美债价格上升,收益率自然就下跌了。而比特币此轮牛市是大放水所致,从去年10月到今年,大规模的涨幅积累了大量泡沫,因此对于利空消息的免疫力也大幅下降,这也是近两个月比特币下跌的主要因素之一。目前宏观经济分析人士普遍认为,美联储在8月举办的杰克逊霍尔全球央行年会上讨论政策调整的可能性越来越大,或将公布更多缩减购债方面的细节。

截至撰稿,比特币的价格为32,835.0美元,已在35,000美元(±5,000)这一价格范围内停留较长时间。

GBTC大规模解锁在即,会造成比特币价格下行?

除了宏观市场方面的消息,近期市场对于GBTC的关注度也是颇为密切。OKLink数据显示,7月中下旬将有超4万余枚比特币的GBTC解锁,其中7月17日将迎来最大单日解锁,1.62万枚。

我们都知道,如果说2017年是由散户推动的牛市,那么2020年主导力量则转变成了机构,而灰度又被认为是其中最大的发动机,其影响力可见一斑。我们在《GBTC负溢价回升疑似机构扫货,灰度转型ETF临近了?》一文中提到,灰度在11月1日至今年的2月18日,增持了18.02万枚比特币,对应过来解锁高峰期正好是4月中下旬至7月。

面对即将到来的大规模解锁,市场上的声音出现了不一致。摩根大通在一份广被引用的报告内表明,GBTC的解锁可能会对GBTC的价格和更广泛的比特币市场造成下行压力。但与此同时,Amber Group和Arca Funds则表示GBTC的解锁实际上可能对比特币的价格有利。Messari的研究员Mira Christanto也发推称GBTC解锁不会压垮市场,并给出了两点理由,1)灰度没有出售BTC的机制,因此(GBTC)将保持对资产净值的溢价或折价,2)灰度创始人Barry Silbert也不想这么做,因为他可以从不断增长的灰度比特币信托上收取2%的管理费。

那么,灰度GBTC大规模解锁,对于市场是否有影响呢?我们认为,虽然有历史数据显示,比特币价格与灰度解锁日期有一定关联,但由于灰度目前持有的比特币是不可赎回的,即GBTC无法换回比特币,且GBTC只能在美股粉单市场出售,就算解锁后会有大量抛盘,那么也是对GBTC的二级市场价格有明显冲击,但对比特币市场不太会造成直接、明显的影响。

这时候,我们需先要回到灰度比特币信托的机制上来。投资GBTC的出资方式有两种,分别是现金出资和实物出资(比特币),锁定期为6个月,此外,灰度会收取2%的管理费,管理费直接从持仓的比特币数量中扣除,即币本位收取,而这也是灰度主要的盈利方式。

灰度之前之所以能够一直增持,原因就是GBTC存在高溢价,在2020年12月21日GBTC的溢价甚至升至创纪录的40.2%,而这也导致该信托的受欢迎度激增。根据摩根大通数据,灰度比特币信托在12月创纪录地流入了20亿美元。

产生这么高溢价的原因有两点,一是套利机制不通畅,二是市场投机行为。我们都知道,ETF基金不会出现很高的溢价和折价,因为当市价小于净值时,套利者会在二级市场买入ETF基金份额,随后用份额在一级市场赎回标的资产,如一篮子股票等,赚取其中的差价;而如果市价大于净值,套利者则会在一级市场申购ETF基金份额,随后在二级市场卖出获益。正是因为申购、赎回机制的存在,基金净值和市价出现差价时可以通过套利将差价搬平,而灰度由于无法赎回,因此也就没有搬平一二级差价这么一说。

过去灰度由于存在高溢价,因此大量的机构投资者愿意以现金或比特币出资的形式向灰度获得GBTC的份额,但现在因为从3月2日延续至今的负溢价导致套利机会消失,再加上比特币ETF的推出使得GBTC不再是机构入场的唯一路径,这从2月中下旬流入灰度的资金出现明显减少可以看出。考虑到灰度于3月就已经关闭了GBTC信托募资,如果近期不再开放,9月之后市场上将不会再有新的GBTC解锁。

不过,我们还需要考虑一点,市场多数时候是被情绪主导的,当比特币出现下行趋势时,利多因素往往容易被忽视,而利空因素会被放大,灰度的存在以及它的影响力被视为是市场的信心指标,效果好比“远古比特币地址被动用,微策略卖出比特币,马斯克表示不再接受比特币支付”等等,如果它持续负溢价,对比特币市场也会产生影响,而这更多的可能是心理层面。好在目前来看,自5月14日创下21.23%的负溢价后,GBTC的负溢价正在逐渐缩窄,现在-4%至-11%的区间波动。

© 2024 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2024 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2024 OKX”。不允许对本文进行衍生作品或其他用途。