高盛布局比特币市场,后市风险与机遇并存

据媒体报道,高盛于当地时间5月6日推出了与比特币价格挂钩的无本金交割远期交易(NDF, Non-deliverable forward), 无本金交割远期交易允许投资者对比特币的未来价格进行投机,以现金结算,通常是一个期限较短的远期合同。这一事件显示高盛集团正在进一步涉足当前炙手可热的比特币市场,为更多专业投资者入局比特币提供了一种新的方式。事实上,高盛内部的加密资产交易团队成立已久,据高盛合伙人拉杰什·本卡塔拉玛尼(Rajesh Benkataramani)在一份内部备忘录中透露,他早在2018年就已经组建了一支主要负责买卖世界货币和新兴国家的各类资产的交易团队,但是不知什么原因几年来一直没有关于该团队投资的消息。

所以这次高盛推出关于比特币交易产品的消息,毫不意外的获得了外界的广泛关注,在比特币高位震荡月余之后,又一个华尔街传统金融巨头的进场释放了怎样的信号?

话分两头,我们再来看一下近期比特币的走势,自从4月26日测试120日均线支撑以来,比特币一路反弹至接近60000美元关口,但紧接着在香港时间5月11日凌晨,短时下挫近10%,一度跌破54000美元,随后企稳回升,据欧易OKX行情显示,截至撰稿时,比特币暂报57800美元。

当我们观察比特币价格K线的时候,同样需要洞察影响K线走势背后因素。因为我们所能看到的走势,终究是多空双方力量博弈之后在二级市场上的结果,也就是说,不论比特币的价格涨或是跌,都只是“果”,而我们只有透过价格的波动去寻找影响其波动的“因”,对我们把握后市的发展趋势,才更具有指导意义。

接下来本文将主要就全球经济市场的变化以及链上数据的变化两个方面分别从宏观和微观维度来探讨加密资产市场未来可能的发展趋势。

在宏观层面,以美联储和美国SEC为代表的主权国家央行、监管机构是不得不关注的两个重点,前者是全球货币市场的“水龙头”,其政策收紧或放松决定着中短期内全球资本市场上流动资金的体量;后者正越来越多的扮演着加密市场“守夜人”的角色,其一举一动都会在加密市场引发不可小觑的连锁反应。

美联储持续“放水”,通胀预期不变

当地时间1月14日晚间,尚未正式就任的美国拜登就通过电视讲话宣布推出1.9万亿美元刺激计划。1.9万亿美元,折合人民币约12.3万亿,什么概念?香港去年11月的本外币存款余额为12.2万亿人民币,简单来说,美国这次拨的巨款,相当于把香港所有的钱搬到空,拿去救济美国。具体来看,在这一救助计划中,约4150亿美元将处理新冠疫情和支持疫苗接种;有约4400亿美元分给受疫情影响的小型企业和社区;约1万亿美元直接救济家庭,也就是在这1.9万亿美元中有53%左右没有进入生产领域而直接成为实实在在的消费/投资资金。

放水并没有结束。

仅仅过去两个月,继1.9万亿美元刺激计划之后,拜登在3月底再次提出大规模支出提案,公布了2.25万亿美元的一揽子基础设施和就业支持计划,算上后续的包括扩大医疗保险,儿童税收抵扣等法案,所有法案的放水规模总和超过4万亿美元。

在欧洲同样的一幕也在上演,据新浪财经消息,香港时间2020年12月10日晚,欧洲央行公布利率决议和最新货币政策。欧洲央行维持三大关键利率水平不变,同时将1.35万亿欧元的紧急抗疫购债计划再增加5000亿欧元,并至少延长9个月至2022年3月底。也就是说,在2022年3月前,将会有1.85万亿欧元的资金流入市场。

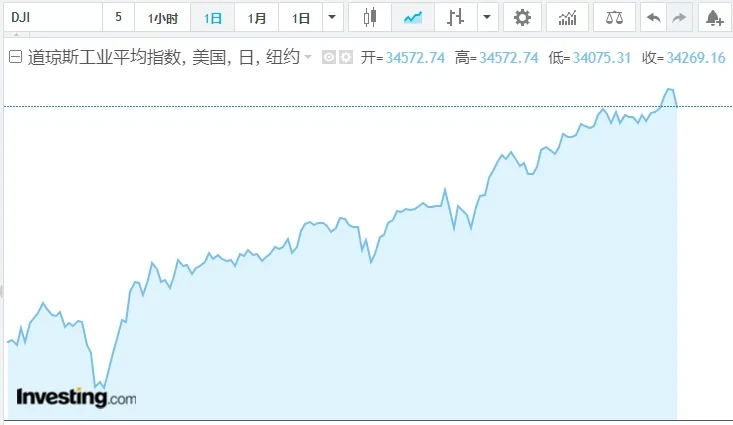

大水漫灌之下,全球投资市场给出了最直观的反应。传统金融市场中,标普500指数、纳斯达克100指数、道琼斯指数、欧洲斯托克50指数纷纷在2021年屡刷新高。

据第三方调查机构最新数据显示,美国37%散户投资者将把总价值为1700亿美元的救助费用直接投入股市。同期,比特币的表现同样强势,从28320美元一路突破多个整数关口,创下64846.9美元的历史新高,涨幅达129.7%。

另一方面市场同样关注通胀数据。在 3 月 FOMC 会议前,美国10 年期国债收益率曾一度突破 1.7% ,并造成美股短时下跌,美联储官员迅速出来给了市场一颗“定心丸”,表示 10 年期美国国债收益率的上升反映的是经济的复苏,短期内不会改变宽松的货币政策。鲍威尔也表示,未来数月的通胀将大幅上扬,但那不足以促使美联储加息,通胀预期牢牢地锚定在 2% 左右,这一表态在一定程度上消除了市场对货币政策转变的担忧。

相比于美联储这个“财神”, SEC则谨慎的多。在近期,SEC委员再次向投资者发出提醒:需要对有比特币期货风险敞口的共同基金公司保持谨慎,并称比特币是“一种高度投机的投资”。

由于SEC掌握全美境内所有比特币ETF的审批权,所以有部分投资者在SEC的风险提示之后对比特币ETF获批表示悲观。但还有分析师不以为然,比如彭博社顶级情报ETF分析师Eric Balchunas表示,美国比特币ETF可能会在2021年上市,SEC委员进行风险提示和SEC批准比特币ETF上市并不冲突,其本质都是为了加强对比特币市场的监管。

传统金融机构加速布局比特币,场外投资者热情升温

自比特币2009年问世以来,以华尔街巨头为代表的传统金融巨头在很长时间里大多采取观望或者回避的态度,至少在上一轮牛市中我们仍然很少看到大机构投资者的身影,但是在这一轮牛市中这一情况大为改观。

除了开篇提到的高盛,今年3月,摩根士丹利(Morgan Stanley)成为首家向其财富管理客户提供比特币基金服务的美国大型银行。摩根大通(JPMorgan)紧随其后,在4月份首次宣布计划向财富管理客户提供一只主动管理的比特币基金。

纽约梅隆银行(Bank of NY Mellon Corp) 也在2月成立了一个新部门,帮助客户持有、转移和发行数字资产,而全球最大的资产管理公司贝莱德(BlackRock Inc)也将比特币纳入旗下两只基金的合格投资类别。

这或许并不是孤立事件,一旦引起连锁反应,今后或许会有越来越多的传统金融机构进场,为其用户提供更多更加多样的加密资产投资服务。

从场外投资者的增长数据来看,似乎也可以给这些传统金融机构进场的理由。纽约数字投资集团(NYDIG)进行的一项调查显示,目前约有4600万美国人持有比特币,这相当于美国成年人口的17%。其中一些人希望将加密货币整合到他们的个人金融计划中,包括人寿保险。约75%的受访者表示,他们希望了解更多关于比特币年金和比特币人寿保险的信息。53%的受访者表示自己没有数字资产,但有55%的人表示会考虑将加密货币加入自己的投资组合。此外,约有一半的受访者表示,他们希望以比特币的形式获得部分或全部保险福利;近90%的人表示,他们对至少与比特币有某种间接联系的保险或年金产品有兴趣。

交易所地址比特币余额缓慢回升,巨鲸数量开始减少

交易所地址内比特币的净流出往往会被解读成投资者囤币看好后市行情,而反向流动则往往被解读为投资者看空后市,有意在二级市场出售变现。据bybt监测数据显示,近一个月以来,交易所地址内比特币余额呈现缓慢增长趋势,已经从4月20日的182万枚增长到5月12日的186万枚。

同时,据glassnode数据,持有比特币数量超过1000枚的地址数量也在近期出现明显下降,已经从4月26日的2488个地址下降到5月11日的2181个地址。而这在时间上也和交易所地址比特币余额的增长情况大致吻合。据此可以推测,在半个月的时间里,已经有巨鲸着手向交易所转移自己持有的比特币并伺机变现离场。

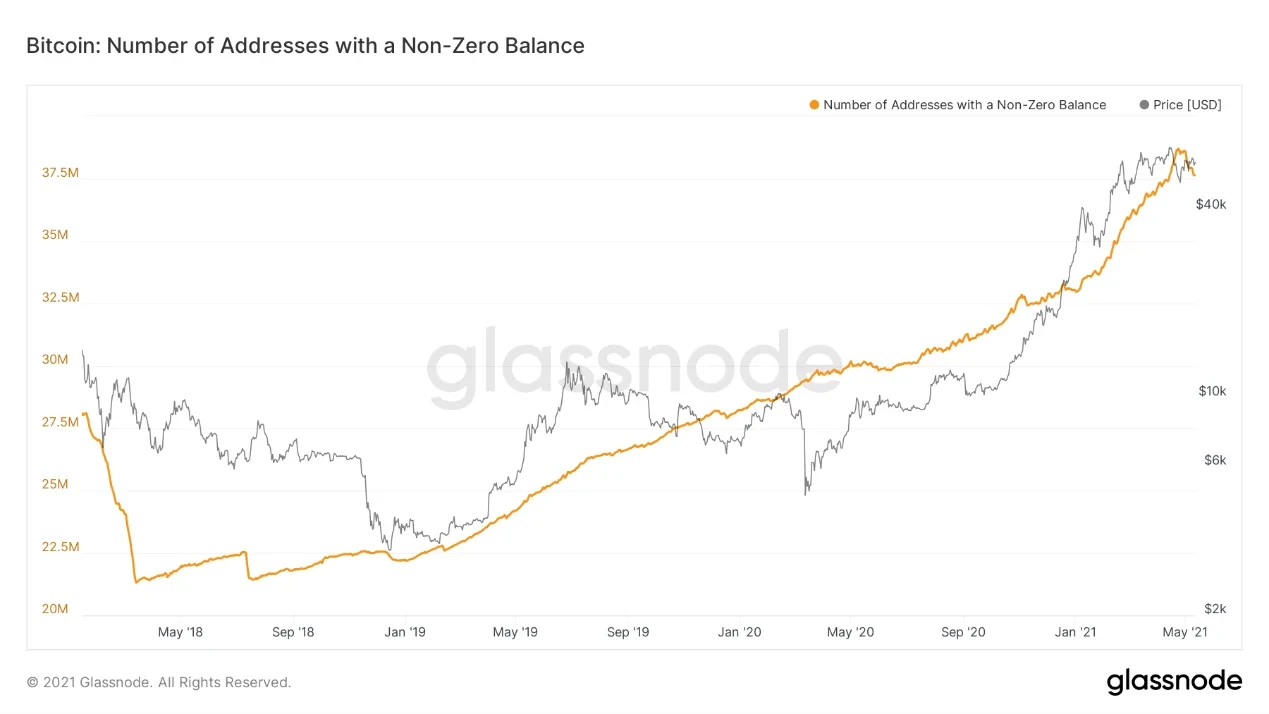

同时,另一方面,我们也观察到,与巨鲸地址数量的减少相对应,比特币非零地址数依然保持着较大斜率的增长态势,据glassnode统计,目前仍有3763万个地址上持有的比特币数量大于0 ,这或许可以印证场外投资者加速进场的事实。

综合来看,当前的比特币行情,仍然处于多空力量博弈的阶段,分歧有加剧态势,对于普通投资者来说,依然需要把控制风险放在第一位。在加密资产这个高波动性的市场中,巴菲特的投资原则之一“投资第一条是永不亏钱,投资第二条是永不忘记第一条”显得尤其重要。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。