本轮回调的主要原因与次要原因,到底了吗?

从7月21日至11月9日,比特币价格经历了从30000美元至69000美元的牛市征程,涨幅130%。11月9日之后比特币价格步入回调区间,目前处于56000美元附近,回调幅度18.8%。本轮回调主要由“两个主要原因”与”两个次要原因”共同导致。

1、主要原因:比特币现货ETF遭拒与“门头沟”恐慌

造成此次比特币价格回调的主要原因有两个,分别是比特币现货ETF遭拒与“门头沟”恐慌。

首先来看前者。

一直以来,比特币ETF被认为是老钱进入加密领域的最直接入口,在众多金融机构努力下,最近两个月,两只比特币期货ETF先后被通过,10月19日上市的ProShares Bitcoin Strategy ETF在上市首日成交额接近10亿美元,仅次于获得了Pre-Seed投资的贝莱德碳中和ETF。11月16日,Valkyrie Bitcoin Strategy ETF在CBOE交易所挂牌交易,首日资金规模为960万美元。

虽然两只比特币期货ETF标志着加密行业的一个重要里程碑,不过市场显然更看好比特币现货ETF对比特币价格的长期利好。

然而,美国证券交易委员会(SEC)显然对于比特币现货ETF“不感冒”,这是因为期货市场是“受监管的”领域,而比特币现货交易和交易所不属于规范监管领域——期货市场受美国商品期货交易委员会(CFTC)监管,而现货市场不受监管。美国SEC主席Gary Gensler此前认为,他不愿意批准在“受监管”领域以外的证券。相比现货比特币ETF,他更青睐比特币期货ETF。

因此,VanEck的现货比特币ETF申请毫无意外地遭到了SEC拒绝。

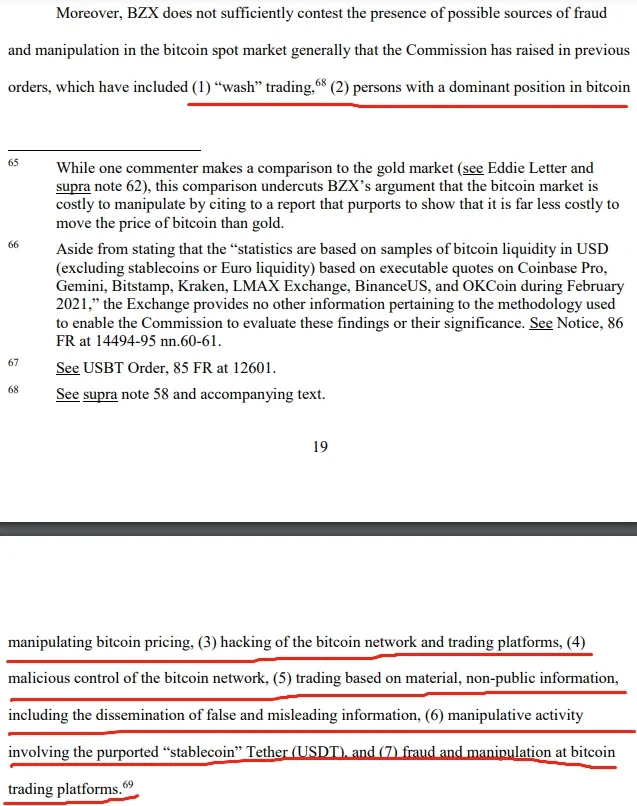

11月13日,SEC正式拒绝了VanEck的现货比特币ETF申请,VanEck曾在9月份推迟对该申请的最终决定日期至11月14日。在一份长达51页的信中,SEC写道:“委员会得出结论,(该基金)未履行《证券交易法》和委员会业务规则规定的义务,以证明其提案符合……国家证券交易所‘旨在防止欺诈和操纵行为’以及‘保护投资者和公共利益’的规则要求。”

关于被拒原因,在SEC给VanEck的答复“SECURITIES AND EXCHANGE COMMISSION”中列出了七点原因,SEC认为比特币存在:1)清洗交易;2)有影响力的人能够操控比特币现货市场;3)比特币网络与交易平台会遭到黑客攻击;4)比特币网络会遭到恶意控制 ;5)基于重大非公开信息进行交易,包括传播虚假和误导性信息;6)涉嫌稳定币USDT的操纵活动;7)比特币交易平台的欺诈和操纵。

比特币真的存在这七个方面的“问题”吗?Michael Sonnenshein的观点或许能回答这个问题。

11月10日,数字资产管理公司灰度(Grayscale)CEO Michael Sonnenshein表示,美国监管机构是否会批准比特币现货交易所交易基金(比特币现货ETF)的问题已经超越了“投资界”,吸引了政界人士,已“成为一个政治问题”。

Sonnenshein表示,11月初,我们看到了众议员Tom Emmer和Darren Soto对比特币现货ETF的支持。Sonnenshein提及了两人的论点,并指出美国证券交易委员会实际上只是担心潜在的比特币市场。根据Sonnenshein的说法,数字资产行业以及现在的政治家正在论证“如果你对衍生品感到满意,并且这些期货合约的定价来自现货市场本身,那么你本质上也对现货市场感到满意。”

简单来说就是,既然比特币期货ETF通过了现货ETF当然也应该通过,之所以没通过,其中牵扯到更深层次的政治博弈。

然后,再来看所谓的“门头沟”恐慌。

10月20日,WizSec Bitcoin Research发布推特透露,得益于参与投票的每一个Mt.Gox债权人,赔付计划已经获得通过。如果赔付计划正式实施,那么门头沟交易所将会解锁14万比特币给债权人,价值超过80亿美金,表面看来的的确确会对加密市场产生巨大冲击。

不过,真实情况并没有这么简单。

11月17日,Mt.Gox债权人MindaoYang发推特表示,离债权人获得BTC可能至少要到2023年,而且此前很多的债权已经被对冲基金收购,长期影响或许不大。

此外,MindaoYang还表示,门头沟解锁什么新闻,我作为债权人都不知道……

由此看来,SEC拒绝比特币现货ETF是实质性利空,而所谓的门头沟恐慌,仅仅是由于错误理解法规法条导致的“乌龙”。

导致此次大盘回调的两个次要因素也值得关注。

2、次要原因:数字资产资本利得税,场内杠杆合约持仓量高企

次要原因是数字资产资本利得税与屡创新高的场内杠杆合约持仓量。

首先来看数字资产资本利得税。

什么是资本利得税?简单来讲,就是低价买入资产后高价卖出,盈利部分所缴纳的税金就是资本利得税。在美国,该税种适用于股票、债券、房产。

今年9月13日,美国众议院民主党人将提议加税,以支持拜登3.5万亿美元的经济方案,数字资产和烟草等行业都涵盖其中。数字资产将与其他金融工具遵循相同的缴税规定,并将受制于洗售和变相销售规定的约束,借此有望筹集约160亿美元。

根据美国众议院筹款委员会(House Committee on Ways and Means)今年9月13日发布的一份文件,该提议将把“某些高收入个人”的长期资本利得税率从现有的20%提高到25%。对净投资收入征收3.8%的附加税似乎将适用于拟议的变化,这将使美国富有加密用户的资本利得和股息税率达到28.8%。

此外,该税收计划还将在“洗售”规则中加入数字资产。“洗售”规则禁止投资者在出售某些资产后30天内进行回购时申报资本利得扣除。美国国税局现行税法将数字资产视为洗售中的财产——一些数字资产用户可以利用这些资产来避免资本利得税——而美国立法者的提议将填补这一漏洞。 如果获得通过并签署成为法律,该计划将要求加密用户从12月31日开始按照新的洗售规定报税,而资本利得税率将适用于9月13日之后的交易。

目前,美众议院已通过含加密税收条款的基础设施法案,已送交美国总统拜登签字。

一旦通过,意味着早期加密投资者将不得不支出高达28.8%的资本利得税与股息税,“洗售”规则还会极大降低投资者的交易热情。这也是造成加密市场成交惨淡,价格回调的原因之一。

再来看场内杠杆合约持仓量高企。

欧易OKX合约总持仓量,该数据自10月份触底12亿美元以来,一直处于稳步上涨态势,最高触及26亿美元,虽然近期有所回落,但持仓量依然高达20亿美元,意味着市场杠杆现象较为普遍。而长时间过高的合约持仓量总伴随着回调。

此外,近期欧易OKX多空比持续攀升,达到1.85的高位,多空比1.85意味着市场上有1个人做空,就会出现1.85个人做多。回顾该数据历史走势,在312、519等关键节点均处于高位。

总之,在比特币现货ETF遭拒与“门头沟”恐慌的主导下,在数字资产资本利得税与场内杠杆合约持仓量高企的作用下,共同导致加密市场处于深度回调状态。至于当下加密市场回调是否触底,相信在深入分析以上几个原因之后,读者也会有自己的判断。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。