比特币能否站稳4万美元成关键,特斯拉发新财报,马斯克亏钱了吗?

自5月21日比特币跌下4万美元后,4万就成了一个多空激战的关键点位,此后两个多月的时间里,市场数次向4万美元发起冲击,但都没有成功站稳。6月中旬,比特币再次测试4万美元失败后,市场情绪走弱,日线级别出现接连下跌,最低触及28,808.0美元,而这也是第二季度的最低点。

目前看来,3万和4万成了投资者心中的两根标准线,跌破3万美元,市场便会出现“看跌到2万”的言论,而站上4万,又会有“牛回来了”这样的发言,而此次,在亚马逊将接受比特币支付(已否认),特斯拉、Visa等发布数据喜人的财报,以及美联储在议息会议结束后的发布会上表示,“维持宽松政策不变,通胀要比预期‘更高、更持久’”的言论后,比特币再次测试4万美元关键位,那么这次比特币能有效站稳吗?

特斯拉、Visa财报释出,市场喜忧参半

美国当地时间周一(7月26日),特斯拉公布了第二季度财报,财报显示,特斯拉汽车第二季度的总营收为119.58亿美元,与去年同期的60.36亿美元相比,增长了98%。归属于普通股股东的净利润为11.42亿美元,大幅高于第一季度的4.38亿美元和去年同期的1.04亿美元,主要原因是业务的快速增长和成本下降。

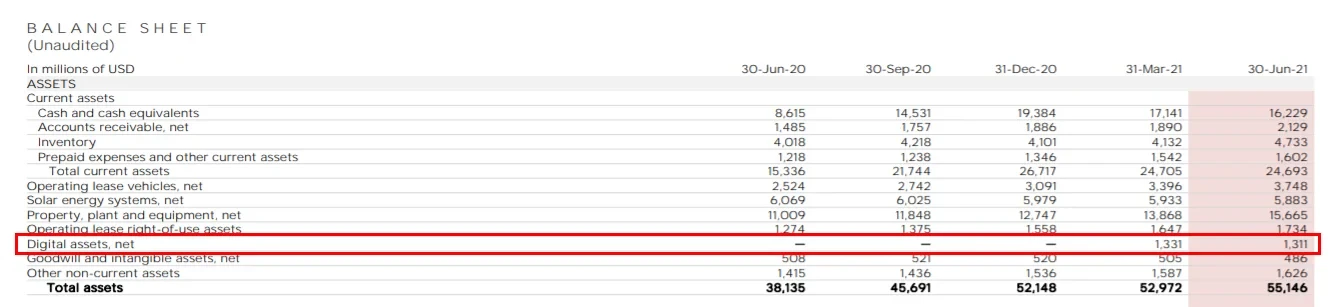

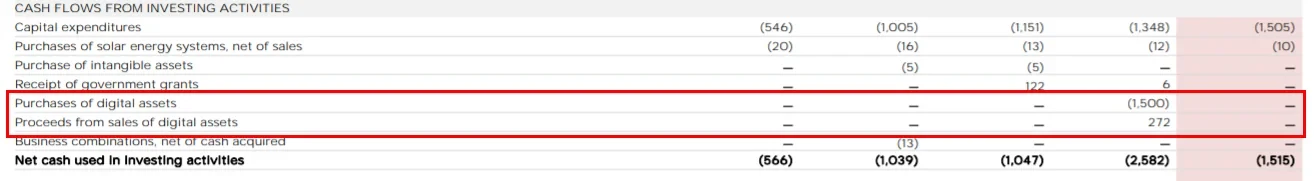

加密资产这边,特斯拉的资产负债表显示,截至6月30日,特斯拉持有比特币的净值为13.11亿美元,与比特币相关的资产减值为2300万美元。

现金流量表显示,特斯拉在第二季度未进行任何加密资产的增持或出售行为,该公司在今年2月份的时候宣布已经购买了价值15亿美元的比特币,但随后出售了10%的比特币持仓,使得第一季度的收益增加了2.72亿美元,净利润为1.01亿美元。特斯拉CEO马斯克称,此举仅是为了证明比特币作为现金替代物的流动性。

结合特斯拉第一季度和第二季度的财报,我们就可以大致推算出特斯拉持有的比特币数量和持有成本。先亮结论,当前特斯拉持有的比特币数量为4.18万枚,平均持仓成本为2.94万美元,下面是我们的具体计算过程。

《财富》网站曾报道过,根据美国财务会计准则委员会的分类,加密资产属于“期限不确定的无形资产”,这意味着公司在资产负债表中如何处理加密资产就有了很大的自由度,主要有两种方式,第一种是将比特币买入价格与季度末公允市场价值比较。举个例子,如果6月30日的比特币价格低于特斯拉比特币的平均买入价,就要计入“减值”,“减值金额”等于“买入价格”减去“季度末市场价”,如果有收益,就按照买入成本计算;第二种方式是随时减值法,即季度中只要比特币的市场价低于持有任何一部分币的买入价时就要计减值。举个例子,如果特斯拉在2月初以3.5万美元买入了一些比特币,而到了5月19日,比特币大跌至3.1万美元,那么这部分比特币要做4,000美元的减值,即使之后比特币反弹回3.1万美元以上,特斯拉也不能重新计入币价并消除减值,减值将一直存在。

从特斯拉一季度财报可以看出,特斯拉在一季度卖出了10%的持仓,收入2.72亿美元,净利润为1.01亿美元,在整个一季度比特币大幅上涨,比特币3月31日收盘价为59,286.3美元的情况下,特斯拉却做出了2,700万美元的减值处理,可以看出特斯拉买入的少部分比特币跌破原始成本,引发了此减值,因此我们可以推断出特斯拉采用的是第二种方法“随时减值法”。

在明确了特斯拉采用的方法后,接下来的计算过程就非常简单了。特斯拉此前曾披露,截至3月31日,其持有的比特币价值为24.8亿美元,当日欧易OKX实时行情显示比特币的收盘价为59,286.3美元,因此可以估计特斯拉持有约4.18万枚比特币(由于特斯拉第二季度未增持或出售其比特币,则该数值也是当前特斯拉的比特币持仓量)。此前其称卖出了持仓的10%,则可以推算出,特斯拉最多时持有4.64万枚比特币,结合他们宣发稿中斥资15亿美元买入比特币,就能进一步得出它的初始平均成本为3.23万美元。

由于特斯拉已经卖出10%的比特币并获得了2.72亿美元,那么就可得出当前的比特币平均成本,即(15-2.72)/4.18=2.94万美元,2.94万美元就是当前特斯拉比特币的平均成本。

特斯拉的Q2财报,让圈内人悬着的一颗心落了下来,财报内容与马斯克在The B Word大会上的发言一致,即“我想看到比特币的成功,我可能会买入,但我不会卖出,也绝不会做出拉高出货的事情。”截至撰稿,比特币价格暂报40,018.6.美元,特斯拉仍有36.1%的浮赢。

不过需要一提的是,比特币在整个第二季度,虽有过最低跌至28,808.0美元的惊险时刻,但大部分时间仍是稳稳的位于特斯拉成本线上方的,若是后续市场出现下行可能,以资本逐利的特性,不知道届时特斯拉又会做出什么样的举动,落袋止盈的可能性也并非没有,如果出现这种情况,在市场本就处于弱势的局面下,特斯拉出售这一举动将会进一步打压市场情绪,导致市场继续走弱,因此这也可能会是加密市场的一枚“隐形炸弹”。

除了特斯拉外,支付巨头Visa也在美国当地时间周二发布了Q3财报(注:美国政府以12个月作为会计核算区间,但不限定起始时间和结束时间,因此美股企业大多会根据自身行业特点、经营状况选择会计年度起始时间,这时就会出现与自然年起始时间不一致的情况,所以即使当前处于自然年的Q2,有的公司的财报时间则已经显示出了Q3,并非是穿越),公司营收和每股收益都超出了分析预期,彭博指出,这是复苏的全球旅游业,大量经济刺激支票,以及加密热潮共同推动的结果。

财报显示,Visa Q3营收同比飙升了27%,达到了61.3亿美元,高于预期的58.6亿美元,海外消费作为Visa公司业务的关键指标,同比增幅飙升了47%,如果去掉旅游消费的占比,线上跨境消费同比增幅更是高达56%,较上一季度提高了12个百分点,其中大部分来自加密资产的购买业务。据悉,加密资产消费推动Visa卡的整体交易量同比暴涨了34%,至2.72万亿美元,而彭博分析师此前的预期为2.57万亿美元。

虽然Visa Q3财报喜人,但其CFO Vasant Prabhu发出警告,称公司已经注意到了加密资产购买业务的缓和,“尤其是在4月和5月,购买加密资产的业务有了相当大的增长,但是在6月时就已经开始回落了。”因此,如果接下来,加密市场的价格不能出现明显上涨,Visa的加密业务将很难维持现有水平。

7月29日消息,另一支付公司PayPal,在投资者更新电话会议上表示,将推出拥有加密资产功能的超级应用程序,并计划未来几个月内在美国全面推广该钱包。

比特币再次挑战4万美元关键位

7月20日,比特币价格自5·19极端行情以来第三次试探3万美元支撑位,在一天之内确认了该支撑的有效性后,紧接着比特币走出了一波周线级别的反弹行情,据欧易OKX平台行情显示,截至7月29日15时40分,比特币暂报40,018.6美元,较7月20日的低点价格录得36.8%的涨幅。

伴随着比特币价格再次来到4万美元附近,我们发现,比特币市场占有率也有了明显的回升。Tradingview数据显示,当前比特币的市值占比已经达到48.98%,相比5月份低点39.66%上升了近10个百分点。近期比特币价格和比特币市值占比这两个指标双双回暖,从中短期内维护加密市场稳定的角度来看,是有相当积极的意义。

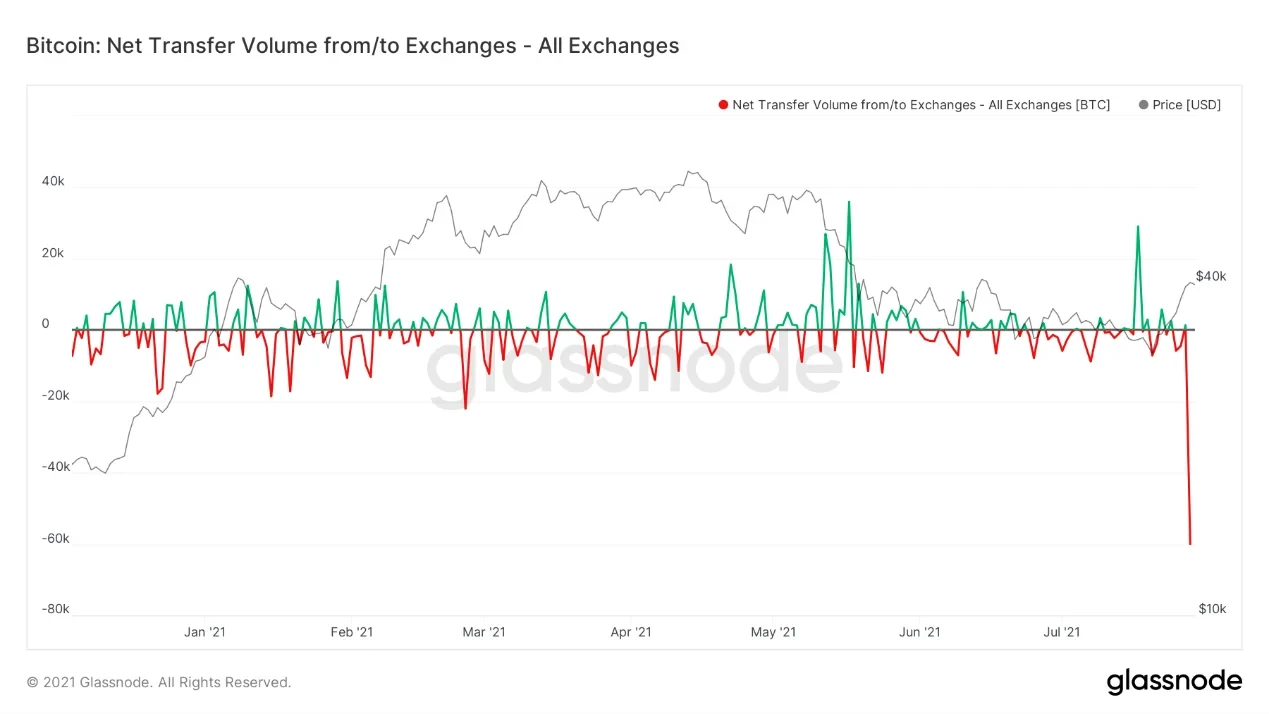

同时,从比特币的链上流动数据来看,7月以来,交易所地址内的比特币呈现出净流出大于净流入的趋势,Glassnode数据显示,7月1日-7月28日期间,交易所地址共计净流出6.68万枚比特币,其中仅7月28日一天,就有超6万枚比特币的大额流出。

受比特币价格反弹影响,加密市场的总市值也有了一定的提升。CoinMarketCap数据显示,目前加密资产的总市值为1.55万亿美元,较第二季度低点收获了32.5%的涨幅。

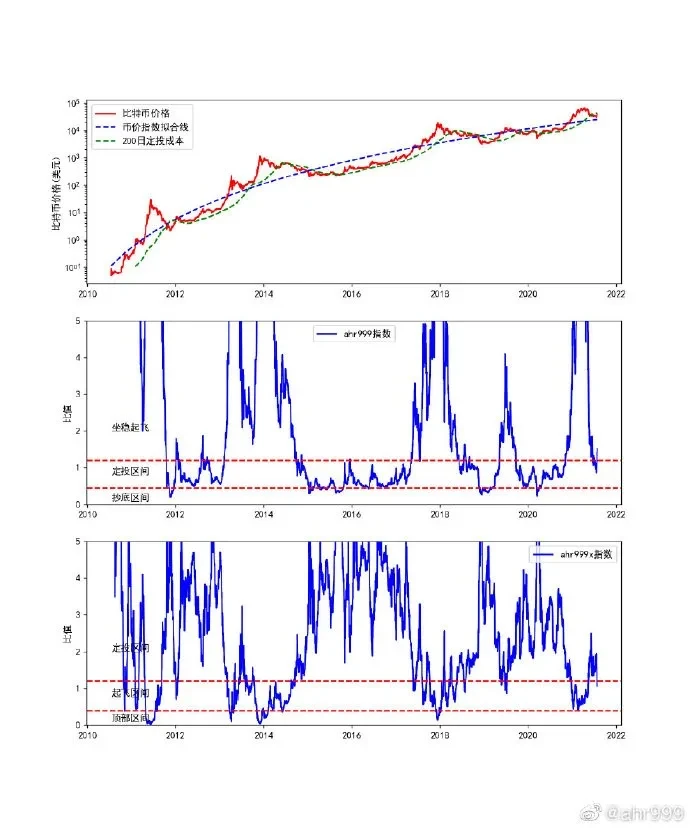

创建了AHR 999囤币指标的微博用户AHR999发表言论称,比特币在短暂进入定投区间后,再次进入强势起飞阶段。根据他以往的经验,若是市场一旦踏入熊市,短期内是不会再次回到起飞区间,通常需要几年,因此这是一个牛市尚未结束的指标。

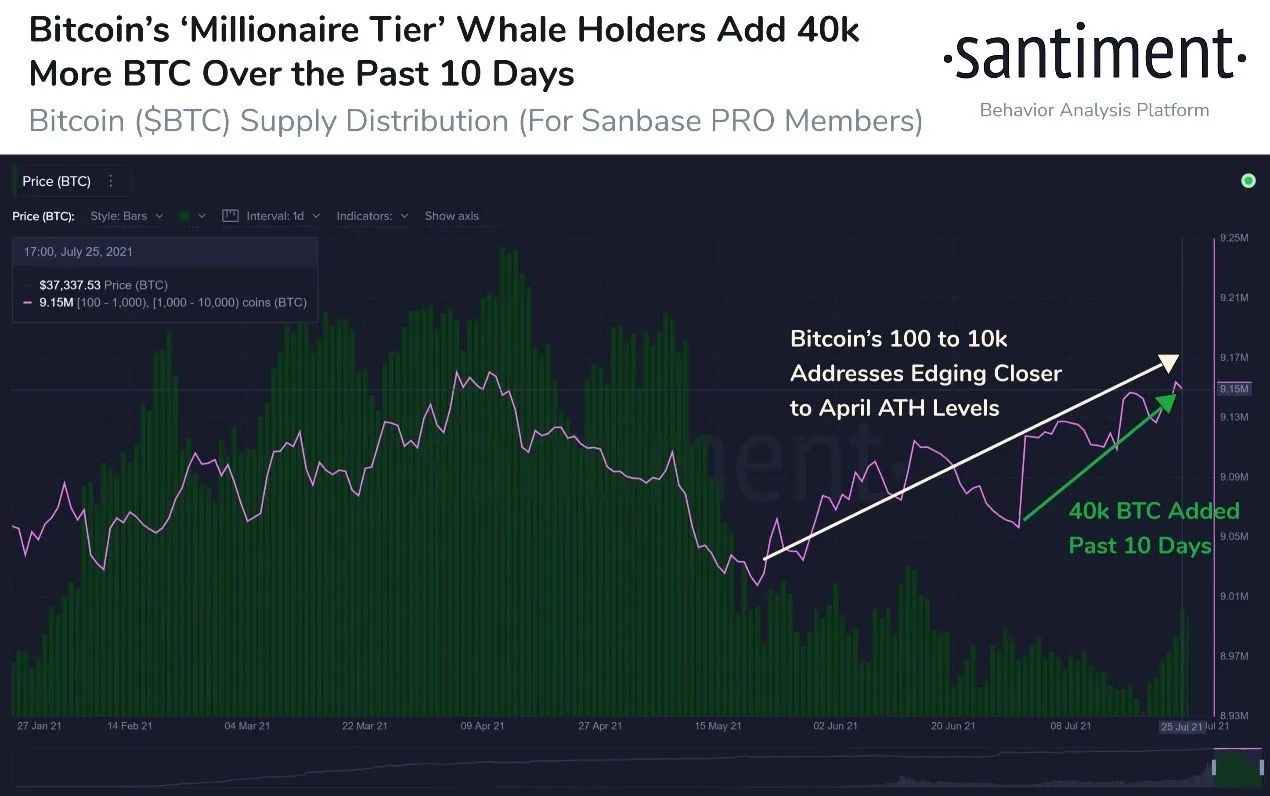

7月27日Santiment发推称,自5月份比特币价格暴跌以来,持有100至1万枚比特币的鲸鱼们在持续累积,这些地址在过去5周里已经积累了超过13万枚比特币,而在过去的10天里又积累了4万多枚。可以看到,5-7月期间巨鲸正在不断累积买入,虽然这未必代表后市比特币价格一定会上涨,但参考过往历史,巨鲸们大部分都是在比特币低点积累,而在高点卖出的。

目前来看,比特币能否站稳4万美元,是一个尤为关键的位置,若是成功站稳,市场情绪将发生明显逆转,进而向上发起冲击,若是无法有效站稳,很有可能再继续测试3万美元的支撑位。还是那句话,行情瞬息万变,一切皆有可能,谁都无法100%准确预测市场,我们能做的就是做出判断,等待市场的验证,无论成败,对于自身投资体系也都是一次提升和补充的机会。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。