高盛向SEC提交DeFi ETF申请,获批的概率有多大?

据媒体报道,日前高盛向美国证券交易委员会(SEC)提交了一项交易所交易基金(ETF)的申请。该 ETF 名为“高盛创新 DeFi 和区块链股票 ETF”,旨在追踪德国金融指数提供商Solactive的去中心化金融和区块链指数。

乍看之下,这似乎是华尔街传统金融巨头迈向加密资产市场的一大步,业内也有不少分析人士将其解读为高盛布局DeFi的重要一环,但事实是这样吗?我们先来深入了解一下高盛提交给SEC的申请文件。

探秘“高盛创新 DeFi 和区块链股票 ETF”

在高盛提交给SEC的文件中,对其主要投资策略有如此介绍:“高盛创新 DeFi 和区块链股票 ETF将至少使用 80% 的资产(不包括证券借贷所持有的抵押品)投资于其相关指数中包含的证券、代表其相关指数中包含的证券的存托凭证以及相关的相关股票来实现其投资目标。该指数旨在为与区块链技术的实施和金融数字化这两个关键主题一致的公司提供敞口。” 那么怎么来理解这两个“关键主题”呢?高盛同样在文件中给出了自己的定义:

1)区块链技术被定义为分布式账本的底层技术,适用于支付、货币等依赖可信中介的领域和行业。

2)金融数字化被定义为传统金融服务的数字化转型,包括支付、交易服务、贷款和保险的支持和交付。

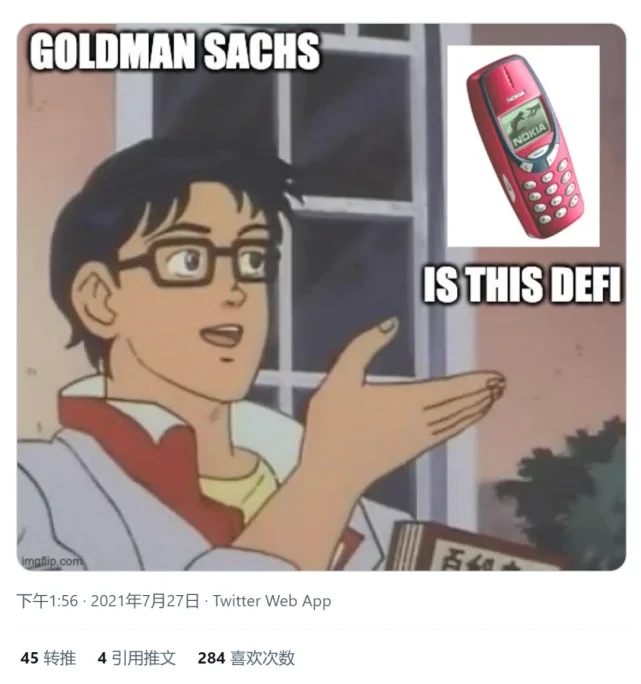

单单从这两个“关键主题”还不能发现什么异样,不过通篇看完高盛的申请文件,我们并没有发现Solactive AG会将哪些公司纳入上面提到的“指数”之中,而如果参考Solactive AG已经公布的“Solactive Blockchain Technology Performance-Index”(Solactive区块链科技表现指数),可以看到,在这个指数中,一共囊括了20家公司,位列其中的除了阿里巴巴、百度、腾讯、Facebook和IBM这些拥有多个区块链专利的上市公司之外,还有诺基亚、索尼等在近两年才进入区块链领域的传统科技企业,这不免会让人对高盛正在申请的所谓“DeFi 和区块链股票 ETF”中的“加密含量”打出一个大大的问号。

当然,我们上面的分析还是基于对Solactive已有的区块链相关指数的构成,那么,在Solactive AG为高盛这支ETF最终编制的指数中会不会有所突破呢?可能性不大。

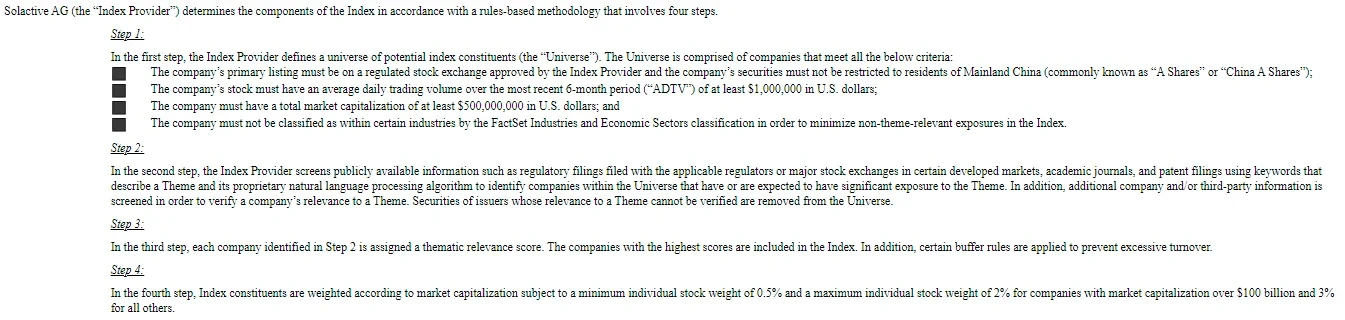

为什么说可能性不大呢?继续从高盛的申请文件里来寻找答案:上图所示的是高盛披露的确定该指数的组成部分需要遵守的几条规则,在第一条中特别提到,未来被纳入到该指数中的公司必须满足以下条件——1)在受监管的证券交易所上市;2)最近6个月内平均日交易量至少为100万美元,总市值至少为5亿美元; 3)不得被FactSet行业和经济部门归类为某些行业,以尽量减少指数中与上述主题无关的风险。显然,仅仅凭借这三条规则就能将我们所熟悉的DeFi领域中的龙头,例如Uniswap、AAVE、Compound等拒之门外。

哗众取宠还是另有隐情?

自从高盛向SEC提交这支ETF的消息传出以后,很快就引发了加密爱好者的热烈讨论,其中不乏对高盛嘲笑的声音,Nansen的数据分析师兼首席执行官Alex Svanevik 更是直言不讳,称高盛的行为是“骗局”。

那么这支“高盛创新 DeFi 和区块链股票 ETF”是高盛哗众取宠的闹剧吗?似乎也不能这么说。事实上,高盛作为华尔街举足轻重的金融巨头,其涉足加密市场的历史至少已有四年之久,在2017年10月期间,就有报道称,高盛在其外汇交易部门组建了一个内部员工小组,专心研究加密资产;随后,又在2017年12月宣布,计划推出一个加密资产交易部门,预计2018年夏天开始运营;不过在2018年9月,高盛又宣布无限推迟启动加密资产交易部门的计划;直到3年后的2021年5月,高盛全球货币和新兴市场部门外汇期权交易主管Rajesh Venkataramani 对外表示,高盛的加密资产交易团队正式成立,并且已经成功的执行了与比特币价格挂钩的无本金交割远期(NDF)交易以及CME比特币合约交易。所以,以高盛对加密市场的洞察之深,我们有理由相信高盛不会犯如此低级的错误。

那么,还有什么可能?我们来看一下另一组消息,今年6月,泰国明确表示要监管DeFi;7月,日本金融监管机构发布报告暗示可能将出台针对DeFi的法规;同月,美国商品期货交易委员会(CFTC)官员声明,在美国未经许可的 DeFi 市场可能是违法的;上周,Uniswap 协议背后的开发团队 Uniswap Labs迫于压力,宣布将审查官网前端并主动下架存在风险的加密资产。从这一系列动作来看,自2020年蓬勃发展起来的DeFi已经开始进入监管视野。处在这样的大背景下,我们就不难理解高盛这次提交的ETF申请为何会如此“名不副实”了。

除此之外,在上述申请文件中,我们还发现了高盛主动做出的区块链技术投资风险提示。高盛提到,区块链技术是新兴的和发展中的技术,在它们被广泛使用之前,与这些技术相关的风险可能不会完全出现(但随着区块链技术应用的逐步加深,可能会暴露出其他尚不可预测的风险——笔者注)。某些加密资产交易中所需要的私钥可能会被盗、丢失或毁坏,如果依赖于区块链技术,这可能会对公司的业务或运营产生不利影响。目前,加密资产代表可归属且可观的收入来源的公司相对较少。因此,被纳入指数的公司的表现可能并不反映其与区块链技术的联系,而可能基于其他业务运营。这些公司也可能无法开发区块链技术应用程序或可能无法利用这些应用程序。区块链技术也可能永远不会完全实施,这可能会对指数中包含的公司产生不利影响。此外,新兴技术和竞争加剧可能对指数中包含的公司的收入和业务前景产生重大不利影响。使用区块链技术的公司也可能面临网络安全风险和知识产权主张冲突带来的风险。此外,区块链技术的某些去中心化特征可能会降低协调响应的可能性,从而增加欺诈或网络攻击的风险。运营故障和系统中断可能会阻碍区块链技术的功能,并对指数中的公司产生不利影响。

综合了解这些信息之后,或许有助于我们理解高盛在这次申请所表现出来的谨慎态度。

“高盛创新 DeFi 和区块链股票 ETF”和比特币ETF有何不同?

ETF本质上都是开放式指数基金,所以就必然存在基金追踪的指数,而这个指数的背后又必然要包含不同的公司或经营实体。“高盛创新 DeFi 和区块链股票 ETF”和比特币ETF最大的不同首先体现在这里,上面我们了解了高盛创新 DeFi 和区块链股票 ETF所追踪的指数大概率将是有一定规模的且在受监管的证券交易所上市的公司,而目前大多数提交至SEC审核的比特币ETF所追踪的指数是以围绕比特币价格为核心而编制的,这其中的区别就导致了“高盛创新 DeFi 和区块链股票 ETF”和比特币ETF在面临SEC审核的时候可能会受到不同的待遇。

多年来,已经有多家机构或个人向SEC提交过比特币ETF申请,但至今无一获批。在2019年6月,时任美国SEC主席杰伊·克莱顿(Jay Clayton)曾表示,“价格操纵是SEC所担心的一个潜在问题。”即便当时间来到2021年时,我们也能看到,上半年启动审核程序的多个比特币ETF申请依然屡被推迟没有定论,所以在这样的背景下,高盛通过Solactive AG将多个涉足区块链概念的上市公司打包编制成新的去中心化金融和区块链指数来推出创新 DeFi 和区块链股票 ETF,并向SEC提出上市申请,不失为一个颇具智慧的折中方案。和比特币ETF相比,高盛创新 DeFi 和区块链股票 ETF显然更符合SEC的审核要求,那么接下来我们不妨多一点耐心,拭目以待。

>>> 去中心化金融是否能成为未来的趋势?上欧易,交易DeFi代币,抽100%返现券,单人最高可享1,000 USDT返现。点击即刻领取

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。